Autor: Rubén Lado-Sestayo,

1. INTRODUCCIÓN

Este estudio aborda la gestión del riesgo empresarial (ERM) en el sector empresarial no financiero de Galicia. A pesar de la importancia creciente que ha suscitado en países de nuestro entorno, en España apenas se han realizado estudios que permitan conocer el estado de la cuestión.

En el actual entorno empresarial competitivo, las empresas se enfrentan a mayores incertidumbres (riesgos y oportunidades) a medida que se esfuerzan por crear valor. Por tanto, es de gran importancia la toma de decisiones estratégicas adecuadas, de forma que sean reducidas las pérdidas en el caso de amenazas y mejorada la rentabilidad en caso de oportunidades. En este contexto, el Enterprise Risk Management (ERM) es una nueva disciplina que evoluciona de la gestión tradicional del riesgo, tomando un nuevo enfoque holístico, estratégico e integrado hacia la gestión del riesgo favoreciendo la toma decisiones apropiadas. Bajo el ERM las empresas abordan la totalidad de sus riesgos de forma integral y coherente, en lugar de gestionarlos de forma individual. Así, se añade valor a la organización asegurando que cualquier exposición al riesgo es comprendida y gestionada adecuadamente.

Después de la reciente crisis financiera las expectativas en relación con la gestión de riesgos de las empresas han aumentado rápidamente. De esta forma las empresas están actualmente bajo una presión significativa para fortalecer sus sistemas de gestión de riesgos y tomar las acciones apropiadas para mejorar la protección de valor para los accionistas, contexto en el cual el ERM ha cobrado su impulso definitivo.

2. ERM EN EL SECTOR EMPRESARIAL GALLEGO

Este artículo analiza los resultados generados a través de una encuesta en la que participaron un total de 144 empresas ubicadas en la Comunidad Autónoma de Galicia en el marco de un proyecto financiado por la Fundación INADE. La encuesta consta de un total de 30 preguntas y se abordan aspectos relativos a la propiedad de la empresa, al nivel de internacionalización y a la gestión del riesgo. El universo muestral está formado por las empresas de la base de datos Ardan que disponían de al menos 7 trabajadores. Sobre la misma base se seleccionó una muestra aleatoria y se realizó una encuesta en el periodo comprendido entre el mes de enero y marzo de 2015.

2.1. Estructura de la muestra

En cuanto a la estructura de la muestra, la forma jurídica mayoritaria adoptada por las compañías se encuadra dentro de las sociedades mercantiles. En concreto, la gran mayoría está constituida por “Sociedades de Responsabilidad Limitada” (79%), seguida por las “Sociedades Anónimas” (20%) y “Cooperativas” (1%). Por último, la composición de la muestra a nivel sectorial presenta un predominio del sector servicios (53,17%), seguido del industrial (42,86%). En cuando al destino geográfico de sus ventas, un 63,49% realizan operaciones exclusivamente en el territorio español.

Si tenemos en cuenta la estructura del capital, y más en concreto, la propiedad del mismo, nos encontramos que el 55% de la muestra está configurada por empresas familiares y el 45% restante por no familiares. Por otra parte, es preciso destacar el predominio de empresas familiares que poseen en el consejo de administración al menos el 60% de los miembros.

2.2. Política de gestión del riesgo

De nuestro estudio se desprende que son muy pocas las empresas que han implantado una política de gestión integral del riesgo representando tan sólo el 25% de las empresas. El hecho de que buena parte del entramado empresarial esté constituido por PYMES es un factor determinante, ya que, bien sea por falta de recursos o cualificación, tienen más dificultades para implantar un proceso de gestión del riesgo. Además, si se exige que dicha política se ajuste a la norma ISO 31.000, que es prácticamente la única norma que se utiliza, el porcentaje se reduce a algo más de la mitad (14.85%), porcentaje similar al del número de empresas que tienen un comité específico de riesgos (15.91%). También se puede observar que el gestor de riesgos (risk manager) todavía es una figura con escasa presencia en la empresa, y sólo un 13% de las empresas disponen del mismo. Este hecho limita la capacidad de la empresa para implementar políticas efectivas de gestión del riesgo. Por otra parte, a diferencia de lo que se desprende del estudio realizado por FERMA a nivel europeo, donde el 72,7% eran varones, el porcentaje de mujeres encargado de esta tarea (61%) supera al de hombres (39%).

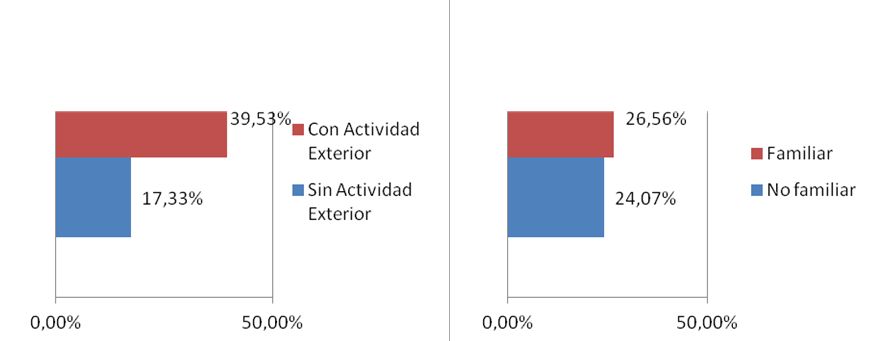

La implementación de la política de riesgos varía considerablemente en función de la tipología de empresa. Así, el hecho de que la empresa sea internacional o de tamaño mediano-grande implica duplicar la tasa de adopción de una política de gestión del riesgo. Por otra parte, las empresas industriales tienen una mayor propensión a incorporar dicha política, mientras que apenas existen diferencias en función de la propiedad familiar o no familiar (Gráficos 1 y 2).

Gráfico 1.- Implementación de una política de gestión del riesgo en función de la internacionalización de la empresa y el tipo de propiedad

Gráfico 2.- Tasa de implementación en función del tamaño de la empresa y el sector de pertenencia.

En cuanto al tiempo que lleva implantada dicha política, la mayor parte de las empresas (80%) no supera los 10 años y el 30% en los últimos cuatro años. Por tanto, a pesar de que el ritmo de implantación ha crecido, queda mucho por hacer para que se generalice una gestión del riesgo profesionalizada. Asimismo, el comité de riesgos está constituido por un número heterogéneo de personas, oscilando entre una y ocho, si bien lo más habitual es que lo integren cinco miembros de diferentes ámbitos de la empresa.

A continuación, nos centramos en la importancia otorgada a los riesgos, teniendo en cuenta su probabilidad de ocurrencia e impacto, así como el nivel de mitigación. El mapa de riesgos muestra la influencia de la crisis financiera, siendo clasificados como los cinco más relevantes la actividad de la competencia, las materias primas, los riesgos financieros y la seguridad laboral. A ellos le siguen los regulatorios, la adaptación al mercado, los de imagen y reputación corporativa, tecnológicos y los operativos. Frente a estos, las empresas de la muestra perciben la gestión de recursos humanos, la internacionalización, la responsabilidad civil de productos o la caída en el nivel de actividad, como riesgos de menor importancia. El hecho de que hayan superado la crisis con éxito seguramente ha contribuido a dicha percepción. Por otra parte, en el nivel más bajo se sitúan los riesgos catastróficos, debido al sistema de cobertura público que existe en nuestro país. La relación entre importancia del riesgo y nivel de mitigación revela que los más relevantes presentan un menor nivel de mitigación, de ahí que los esfuerzos deben centrarse en los mismos.

La percepción de riesgos de las empresas en función de la internacionalización, propiedad y tamaño, revela una gran coincidencia respecto a los diez riesgos principales salvo que varía en el orden de importancia en algunos casos. También se cumple el patrón observado en términos globales, donde los riesgos catastróficos se consideran menos relevantes, y donde los riesgos de mayor impacto potencial son los que presentan menor nivel de mitigación.

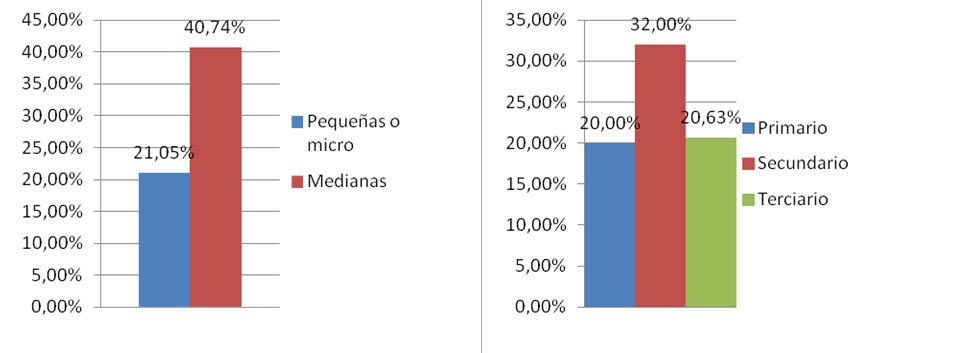

La cuantificación del riesgo es una fase esencial del proceso de gestión y sin embargo, más del 80% de las empresas no ha cuantificado el impacto que pueden tener los diferentes riesgos en la empresa. Las empresas en términos generales no utilizan técnicas de medición sofisticadas pero, nuevamente, aquellas que tienen implantada la política de gestión del riesgo son las que recurren a técnicas tales como la distribución de pérdidas, el Value at Risk (VaR) o los análisis de escenarios y de sensibilidad, etc (Gráfico 3).

Gráfico 3. Intensidad en el uso de herramientas de cuantificación del riesgo

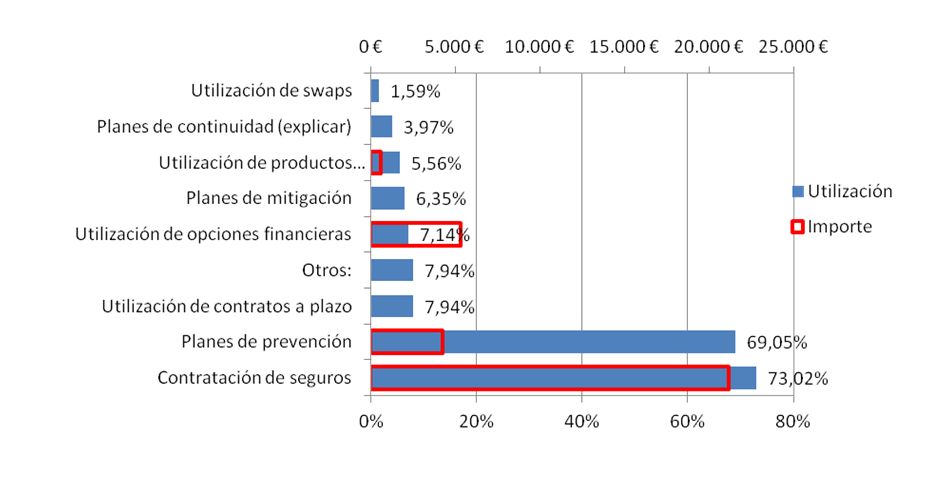

En cuanto al tratamiento del riesgo, la técnica más habitual es la transferencia del mismo a través de contratos de seguros (73%), seguida del establecimiento de planes de prevención (69,05%). Estos resultados muestran que la prevención y el aseguramiento definen en términos generales la mayor parte de las políticas de tratamiento del riesgo, seguidas de la contratación de productos de cobertura financiera, tales como las opciones y otros derivados financieros, en los que incluimos los contratos a plazo. Si analizamos los recursos destinados, los seguros se llevan la mayor parte del programa de cobertura, seguidos de las opciones financieras, mientras que a la prevención se le da mucha importancia pero se destinan pocos recursos (Gráfico 4).

Gráfico 4. Utilización de herramientas de cobertura de los riesgos soportados. (Porcentaje de uso e importe medio)

El análisis de las herramientas utilizadas considerando diferentes variables muestra que el tamaño vuelve a ser relevante en el uso de ciertas técnicas, como son los instrumentos bancarios, donde más de un 40% de las medianas y grandes recurren a los mismos, frente al 12%, en el caso de las pequeñas. Eso mismo ocurre con los planes de mitigación, donde parece evidente que es necesaria una mínima dimensión para disponer de recursos suficientes para llevarlos a cabo. Lo mismo ocurre al considerar las empresas internacionalizadas. Así, mientras que las domésticas optan por el recurso al aseguramiento y la prevención con mayor frecuencia, las internacionales destacan por la utilización de productos de cobertura de carácter financiero (instrumentos bancarios) y por aplicar planes de mitigación en mayor medida. Asimismo, las empresas familiares adoptan un comportamiento más conservador tanto en términos de aseguramiento como de prevención.

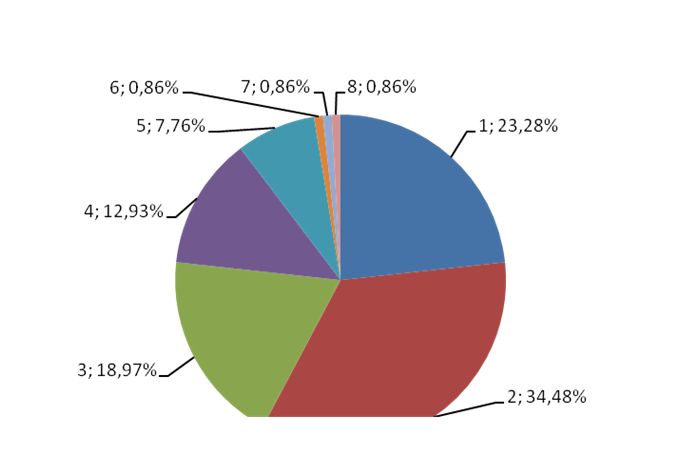

Las empresas encuestadas utilizan habitualmente entre dos y tres compañías de seguros para contratar sus coberturas, si bien hay casos en los que los riesgos se reparten entre 6 o más aseguradoras (Gráfico 5).

Gráfico 5.- Número de compañías con las que contratan las coberturas

Por otra parte, son pocas (7%) las empresas que contratan directamente los seguros con las compañías, encomendándole dicha tarea a un mediador. El nivel de penetración de la distribución a través de mediadores pone de manifiesto que en el ámbito de la empresa la mayor sofisticación de los productos favorece la búsqueda de asesores en el proceso de aseguramiento.

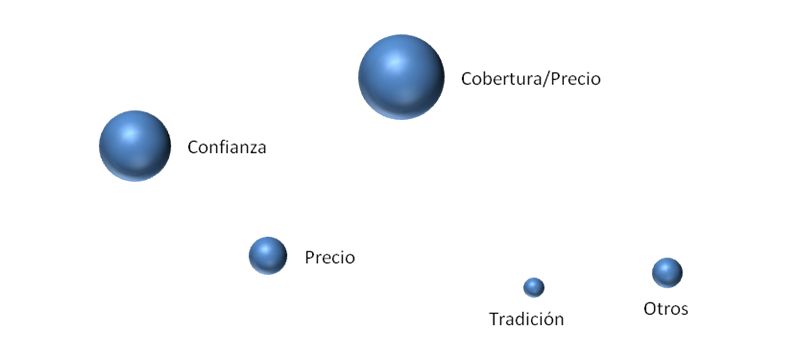

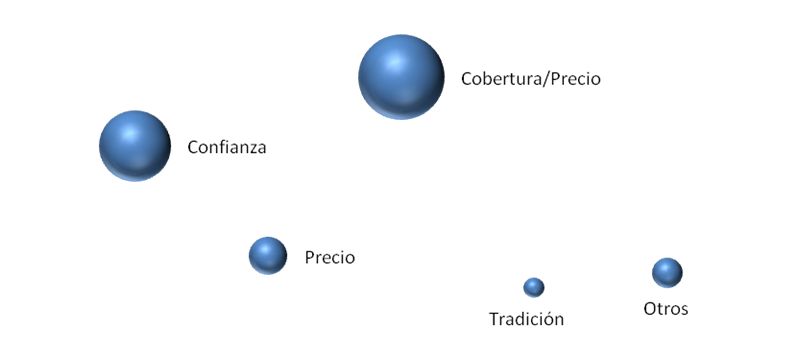

A su vez, el criterio más utilizado para seleccionar los seguros es la relación cobertura/ precio, en lugar del precio, que pasa al tercer lugar (Gráfico 6). Esta forma de proceder indica que en general la negociación se hace con un cliente formado, conocedor de las necesidades de cobertura y de las características que precisa cubrir y el coste al que éstas se realizan. También hay que destacar que la confianza con el mediador es un factor muy valorado, de ahí la necesidad de prestar un servicio profesional que cubra las expectativas de la empresa acerca del programa de cobertura.

Gráfico 6.- Criterios utilizados en la selección de seguros.

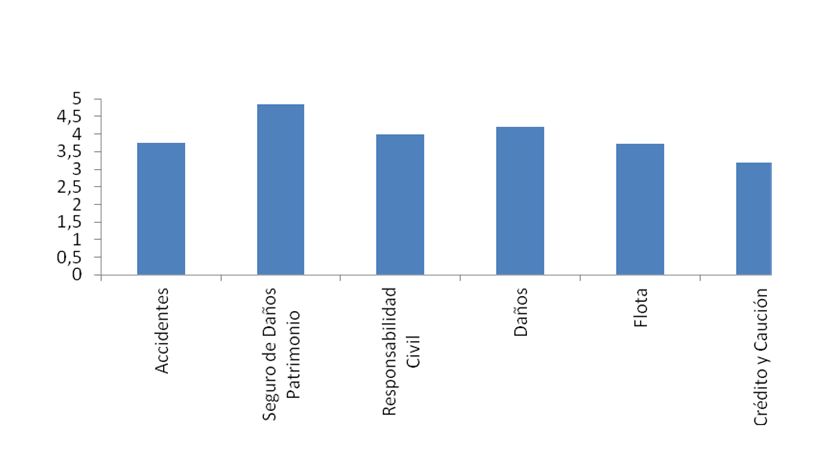

De acuerdo con el Gráfico 7, los siniestros se catalogan como de impacto medio-bajo y el nivel de satisfacción con la tramitación de los mismos supera en todos los ramos la valoración de 3 en una escala cuyo valor máximo es cinco. La mayor satisfacción se observa en los seguros de daños patrimoniales, seguido de otros daños y Responsabilidad Civil.

Gráfico 7.- Satisfacción con la gestión de los siniestros por parte de las compañías aseguradoras

Autores:

Luis Otero González es Licenciado en Ciencias Económicas y Empresariales (Premio Extraordinario), especialidad en Finanzas, Master en Economía, y Doctor en Ciencias Económicas por la Universidad de Santiago de Compostela (Premio Extraordinario). Su investigación se ha centrado fundamentalmente en el estudio de la gestión de riesgos financieros y performance, fondos de inversión, banca y turismo.

Milagros Vivel-Búa es Licenciada en Administración y Dirección de Empresas, especialidad en Finanzas, Master en Banca, Finanzas y Seguros, y Doctora en Finanzas por la Universidad de Santiago de Compostela (Premio Extraordinario). Su investigación se ha centrado fundamentalmente en el estudio de la gestión de riesgos financieros y cobertura cambiaria.

Rubén Lado-Sestayo es Licenciado en Administración y Dirección de Empresas, Master en Economía, y Doctor en Ciencias Económicas por la Universidad de Santiago de Compostela (Premio Extraordinario). Su investigación se ha centrado fundamentalmente en el estudio de la gestión financiera en el sector turístico.

Ignacio Rodríguez-Gil es Licenciado en Ciencias Económicas y Empresariales, y Doctor en Ciencias Económicas por la Universidad de Santiago de Compostela. Sus líneas de investigación se centran en gestión del riesgo y análisis financiero-contable.