Autor: David Cano

Dos son los principales argumentos a la hora de implantar un enfoque “rentabilidad por dividendo” (RPD) en una cartera de acciones cotizadas. El primero es el más obvio: priorizar la certeza1 de un ingreso periódico frente a una potencial mayor revalorización. El segundo es que las compañías con alta RPD tienden a sufrir un menor riesgo de mercado2. Por sendos motivos, el criterio RDP sigue siendo válido, sobre todo para horizontes temporales a largo plazo, y más aún si la RPD es “alta y estable”. La intención de este artículo es analizar la evolución histórica de una estrategia de este tipo y concretar a qué nos referimos por “estable”, con un ejemplo concreto.

La importancia del dividendo a largo plazo

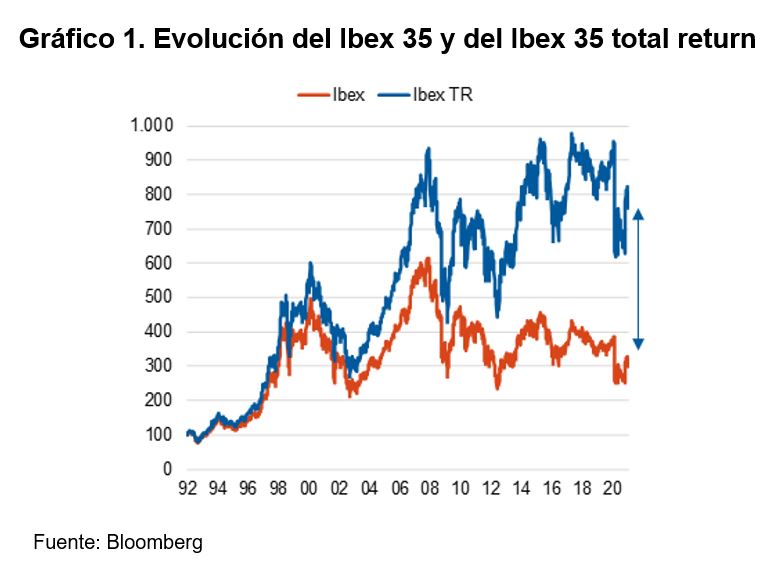

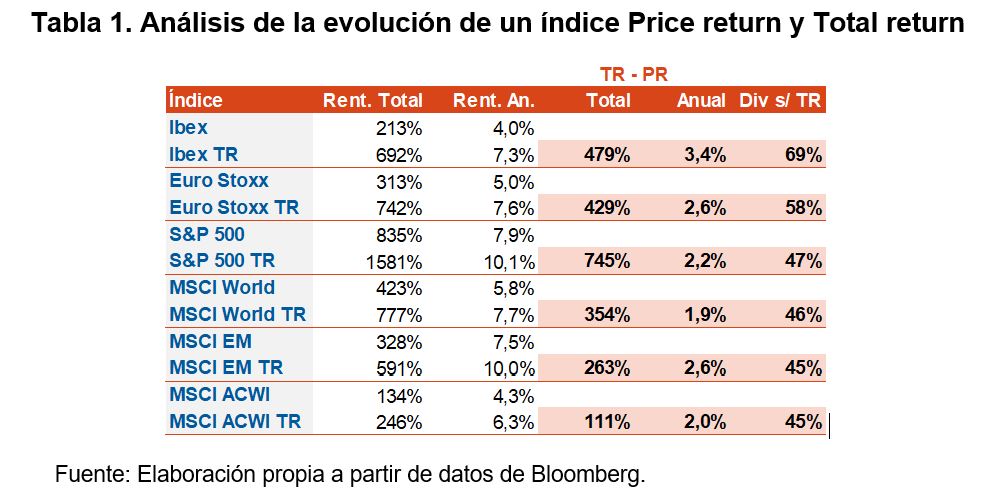

Como es sabido, en el cálculo de los índices bursátiles se puede tener o no en cuenta el cobro de los dividendos. Los primeros (Total Return) mostrarán un rendimiento acumulado superior a los segundos (Price Return). La distancia entre sendos retornos será, precisamente, el equivalente a los dividendos cobrados y reinvertidos en el propio índice. En el gráfico 1 se compara la evolución del Ibex 35 y del Ibex 35 Total return, comprobándose que el primero presenta una rentabilidad anualizada del 4,0% frente al 7,3% del segundo (tabla 1). Una diferencia de rentabilidad del orden del 3,3% que se puede interpretar como la rentabilidad media anual vía dividendos (reinvertidos).

En términos de rendimiento acumulado, la diferencia entre sendos índices es un 479%, dado que price return se ha revalorizado un 213%, mientras que total return lo ha hecho en un 692%. A partir de este dato se revela la importancia del dividendo, ya que éste explica el 69% de la rentabilidad total de la inversión desde 1992 en un índice como el Ibex 35. ¿Qué sucede con otros índices? Desde esa misma fecha (tabla 1), el exceso de rentabilidad de los índices Total return frente a los índices Price return oscila entre el 111% del mercado global3 y el 745% del S&P 500. Estos resultados derivan de una rentabilidad por dividendo media histórica que ha oscilado entre un 2,0% y un 3,4% anual. El efecto del dividendo sobre la rentabilidad total queda reflejado en el peso del retorno por esta vía sobre el total. En el Ibex 35 la rentabilidad por dividendo supone, como ya hemos comentado, casi un 70% de la rentabilidad total. Este peso es de casi el 60% en el EuroStoxx y de entre un 45% y un 50% en índices como el S&P 500 e índices globales. Y esto sucede en índices no enfocados en dividendo, por lo que se puede comprender que en aquellos índices o carteras con sesgo rentabilidad por dividendo, la diferencia es mayor y más consistente.

Carácter defensivo

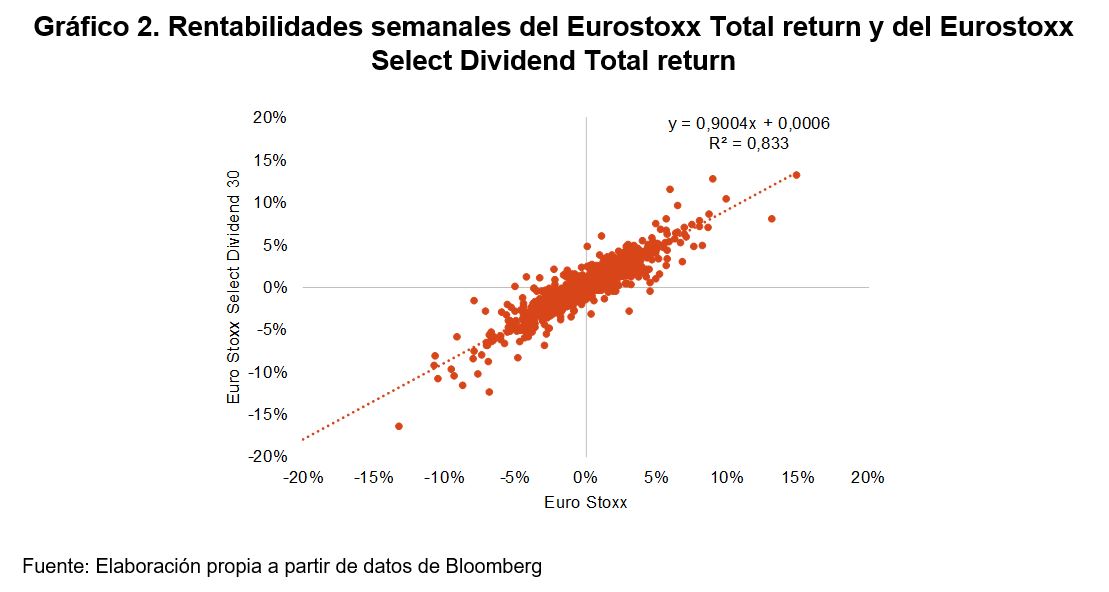

Junto con el elevado poder explicativo de los dividendos en la rentabilidad total, el otro atractivo de este enfoque es su carácter defensivo. En este caso, analizamos el índice Euro Stoxx Select Dividend 30 (SD3T Index), que mide la evolución de 30 compañías de 11 países del Área euro4 con una mayor rentabilidad por dividendo. Según la relación histórica entre este índice y el Euro Stoxx (SXXT Index), en los dos casos en versión Total return, las compañías con una elevada RPD tienen, a pesar de la alta y positiva correlación histórica con el índice genérico (0,83), una beta relativamente reducida: 0,90 (ver gráfico 2). Este hecho le ha conferido históricamente un sesgo algo más defensivo5, lo cual no ha impedido la generación de alfa. En concreto, de 6 pb semanales.

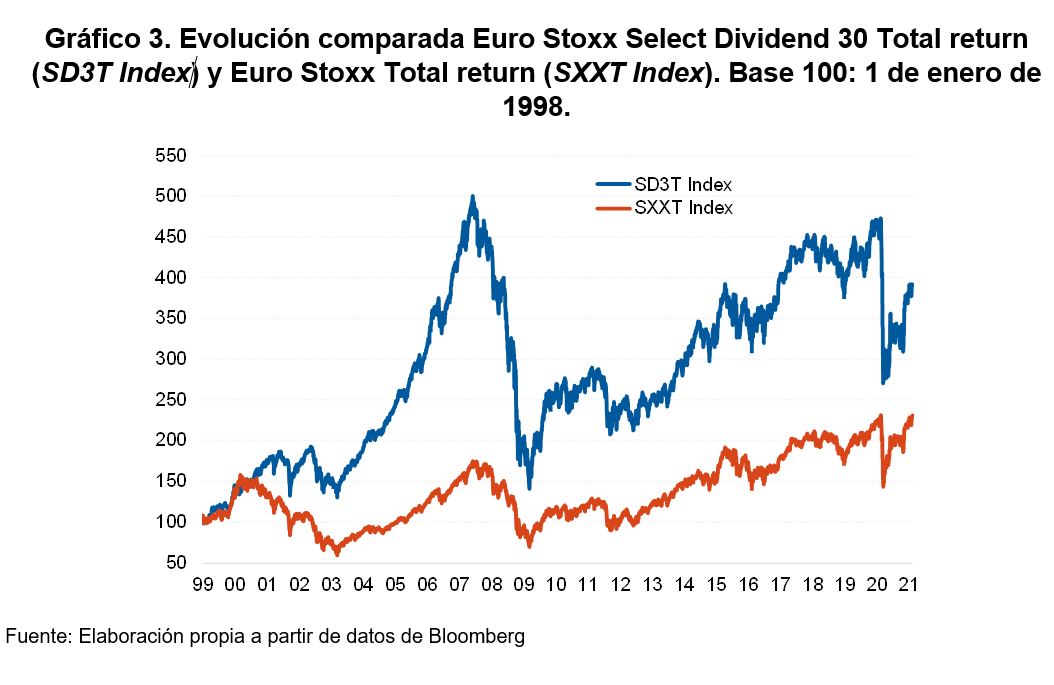

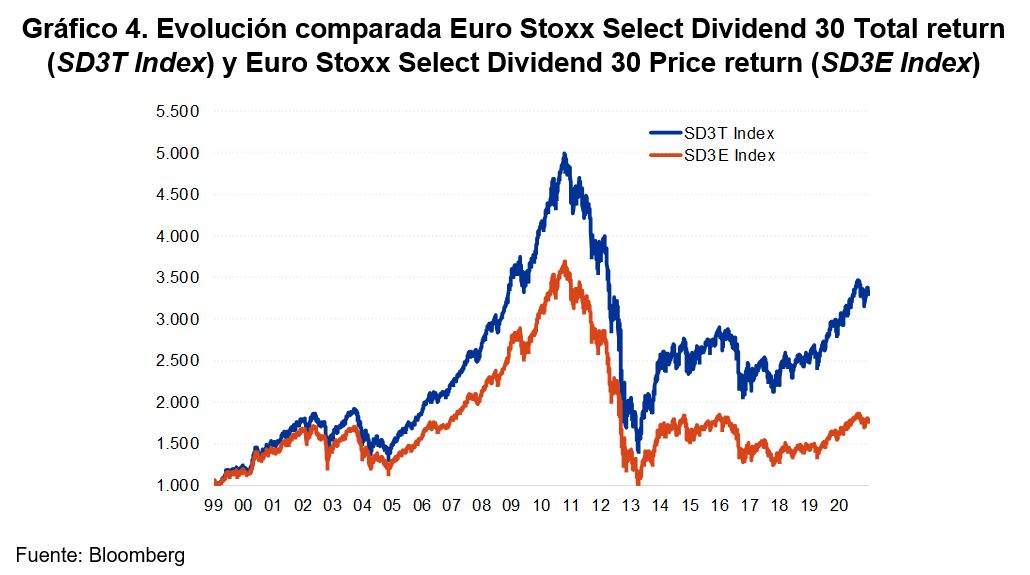

De ahí el claro mejor comportamiento relativo acumulado desde 1998 (gráfico 3): rentabilidad del 290% frente al 130% del Euro Stoxx. Y, en línea con lo que se anticipa en el apartado anterior, el peso de los dividendos en el total de la rentabilidad es superior a los registros que se observaban en algunos de los principales índices. Así, el índice Price return se revaloriza desde 1998 un 70%, por lo que los dividendos representan el 76% de todo el retorno (por encima del 69% del Ibex 35) y la revalorización del precio solo explica el 24% restante (gráfico 4).

Sostenibilidad del dividendo o algo más que un dividendo elevado

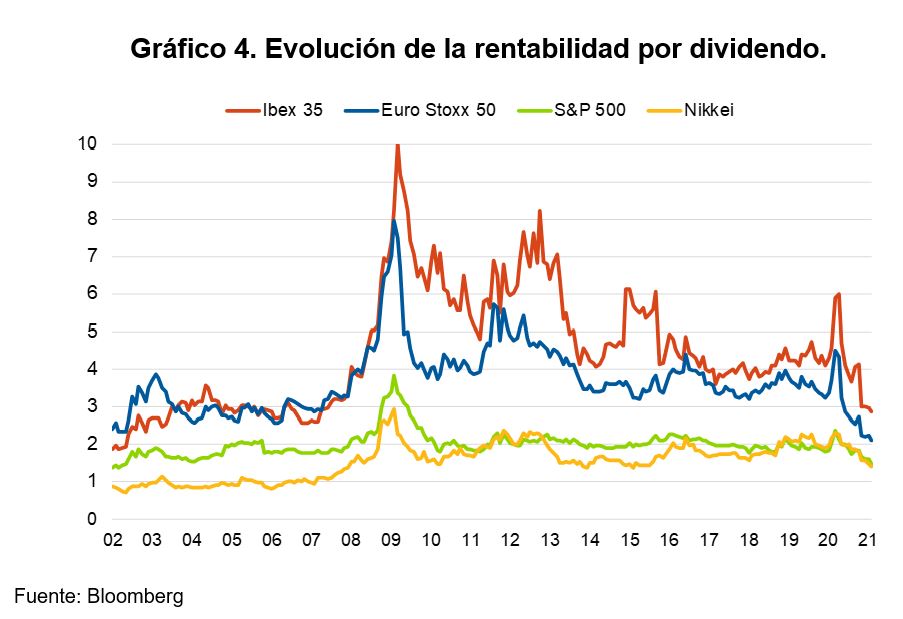

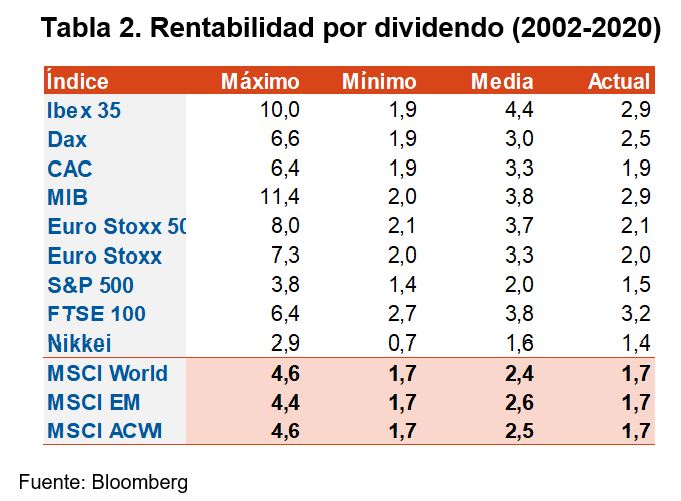

Al realizar una aproximación a la inversión en dividendos no basta con invertir en empresas que ofrezcan en la actualidad una alta RPD, sino que hay que buscar aquellas que puedan mantenerlo o incrementarlo. Esto es especialmente cierto en un contexto como el actual en el que la RPD se encuentra en zona de mínimos (ver tabla 2 y gráfico 4)6.

Atendiendo a la relación entre el dividendo, el beneficio neto y el payout7 (ecuación 1) se puede concluir que cuanto más margen de crecimiento de beneficios tenga la compañía y/o menor tasa de reparto (payout) inicial, más capacidad de mantener o incrementar el dividendo a futuro.

Sin ánimo de ser exhaustivos en la teoría, se puede asumir que el crecimiento potencial del beneficio de una empresa (g) guarda una relación directa con la rentabilidad obtenida sobre los fondos propios (Return on Equity, ROE) y una inversa con el payout (ecuación 2).

Por lo tanto, seleccionando compañías que cumplan la doble condición de contar con un ROE elevado y un payout reducido se estarán eligiendo empresas con un mayor potencial de crecimiento. Un factor adicional es primar compañías con una elevada generación de caja (Free Cash Flow, FCF).

En resumen, es necesario complementar la alta rentabilidad por dividendo con otros elementos:

i.Generación de elevados flujos de caja

ii.Un ROE elevado, que facilite la recurrencia futura del abono de dividendos

iii.Un reducido pay-out, que conceda margen a la compañía para mantener el dividendo en caso de que los beneficios caigan incrementando ese porcentaje de reparto es una señal positiva.

Por tanto, utilizamos un criterio más restrictivo, según el cual seleccionamos empresas que cumplan cuatro criterios:

- RPD superior a la media

- Free Cash Flow superior a la media

- ROE superior a la media

- Pay-out inferior a la media

En la tabla 3 se recogen las acciones que, dentro del universo Eurostoxx, cumplen en la actualidad los criterios antes señalados.

Conclusiones

A largo plazo, los dividendos explican el grueso de la rentabilidad total en renta variable, con porcentajes que oscilan entre el 45% y el 70%. Esta importancia relativa es, lógicamente, mayor en los índices construidos a partir de criterios “alta” rentabilidad por dividendo (llega al 75%). Estos índices, además, presentan un menor riesgo de mercado, como demuestra su menor beta, así como menor volatilidad y drawdowns más reducidos. A pesar de que la RPD se encuentra en zona de mínimos históricos, consideramos que sigue siendo un criterio válido para la construcción de carteras de renta variable, en especial para horizontes temporales de largo plazo. Ahora bien, la reducida RPD actual hace más necesario seleccionar aquellos títulos que tengan una clara “estabilidad” en el dividendo (y, más aún, que presenten potencial de crecimiento del mismo). Para ello, en la selección de valores se deben añadir otros criterios como generación de flujos de caja, ROE elevados y reducidos pay out.

[1] Relativa ya que es obvio que en un contexto de recesión económica los dividendos se recortan e, incluso, se anulan.

[2] Medido, por ejemplo, a través de la volatilidad, de la beta o del drawdown.

[3] Mercados desarrollados más emergentes, medido a través del MSCI ACWI

[4] Alemania, Austria, Bélgica, España, Finalndia, Francia, Irlanda, Italia, Luxemburgo, Países Bajos y Portugal https://www.stoxx.com/index-details?symbol=sd3e

[5] Por limitación de espacio no podemos incluir análisis de volatilidad y drawdown, pero en sendos casos son inferiores a los de índices sin sesgo alta RPD (del orden del 2%).

[6] En 2009, cuando la RPD media del EuroStoxx 50 era del 8%, la selección de títulos aportaba menos valor. En la actualidad, con una RPD media del 2%, dicha selección se hace más necesaria.

[7] Payout: porcentaje del beneficio neto que se destina al pago de dividendo.

Autores:

David Cano. Licenciado en Dirección y Administración de Empresas por la Universidad Autónoma de Madrid (UAM) y Máster en Finanzas Cuantitativas por Afi Escuela de Finanzas. Socio de Analistas Financieros Internacionales y Director General de Afi Inversiones Globales, SGIIC. 25 años de experiencia profesional en análisis económico internacional y gestión de carteras. Coautor de una docena de libros y de más de un centenar de artículos sobre mercados financieros, economía, gestión de carteras, política monetaria y finanzas empresariales.

Diego Mendoza. Licenciado Economía por la Universidad Autónoma de Madrid. Máster en Banca y Finanzas por Afi (2012). Especialista en Valoración de Empresas, IEB (2017). Se incorpora a Afi en 2012, especializándose en la gestión de carteras de inversión, principalmente para clientes institucionales. Diego es especialista en los mercados de renta variable y de novedosas estrategias de inversión como Factor Investing o Megatendencias y en el asesoramiento a entidades aseguradoras. Gestor del fondo de inversión Afi Global FI. Profesor del Máster de Banca y Finanzas de Afi Escuela de Finanzas, así como de cursos preparatorios para certificaciones oficiales y cursos a medida para entidades bancarias, aseguradoras y otras empresas financieras y no financieras.