Autor: Ignacio Gómez Montejo

Como es bien sabido, el próximo uno de enero de 2018 entrará en vigor la directiva europea sobre mercados financieros conocida como MiFID II, que en España está siendo traspuesta a la legislación nacional a través de la modificación de la Ley del Mercado de Valores y el Decreto correspondiente de adaptación.

Esta directiva -cuya gestación tras la crisis de 2008 ha llevado mucho tiempo ya que sólo fue aprobada por el Parlamento Europeo en 2014 y ha necesitado otros cuatro años para entrar en vigor- contiene importantes normas que afectan a varios aspectos del funcionamiento de los mercados financieros, pero lo que sigue se limita a comentar el contenido y las previsibles consecuencias para el análisis bursátil de lo que quizás haya sido el tema más comentado en la prensa financiera: el famoso unbundling o desglose del pago de los servicios prestados por brókers a gestoras entre comisiones por ejecución de órdenes y remuneración del análisis. Pese a que existen varias palabras castellanas (desglose, desagregación, división, segmentación…) perfectamente adecuadas para referirse a esta separación de pagos, renunciamos por claridad a su uso dada la popularización del término inglés, como viene ocurriendo en otras áreas en finanzas.

1. La finalidad del unbundling y su alcance geográfico.

La MiFID II expresa claramente que el propósito de esta norma es aumentar la transparencia de los costes de la operativa en los mercados, intensificar así la competencia, y como consecuencia, proteger los intereses de los inversores finales. El unbundling es una de varias disposiciones que incluye tendentes a ello, y desde luego es indiscutible que va a contribuir a aumentar la transparencia de los pagos; también parece probable, pero aún no es totalmente seguro, que intensifique la competencia. En cuanto a la protección de los intereses del inversor, en particular del pequeño inversor, ello depende en gran medida de que la mejora de la cultura financiera del público le permita beneficiarse de esa mayor transparencia y competencia para adoptar mejores decisiones, lo cual es probable, pero quizás no enteramente seguro, a la vista de lo ocurrido en décadas pasadas con disposiciones similares en casi todo el mundo.

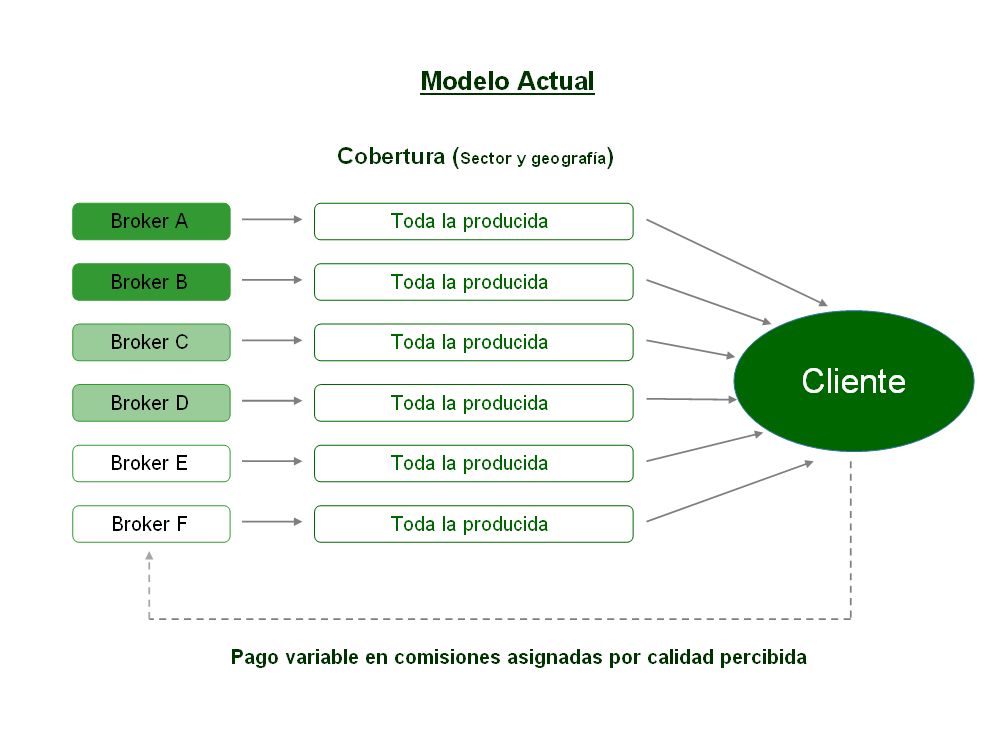

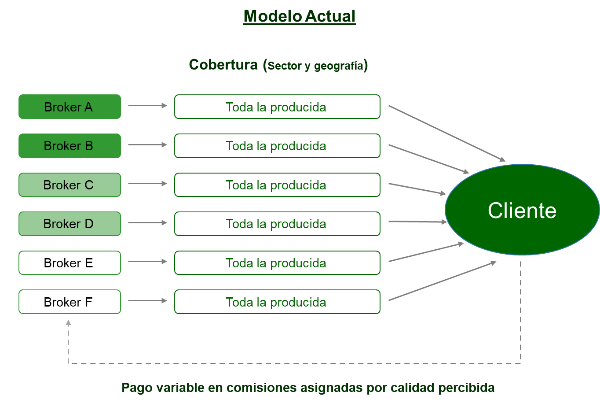

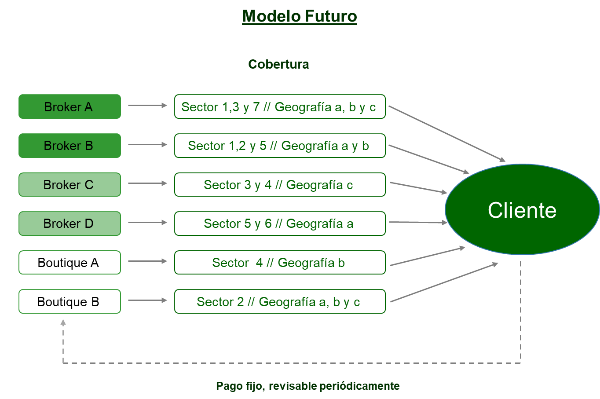

El unbundling cambia el modelo de remuneración de los servicios de intermediación bursátil de una manera que resumimos esquemáticamente en estos dos cuadros:

Es importante recordar que el modelo actual no es “ciego” en el sentido de que las órdenes de ejecución, y por tanto las comisiones por intermediación, se asignan normalmente tras un detenido juicio sobre la calidad del servicio prestado, del cual el análisis es una parte muy sustancial; ello es así en casi todas las gestoras de un mínimo tamaño y profesionalizadas, y suele incluir una votación, anual, semestral o trimestral, entre todos los partícipes en la decisión. Por tanto el unbundling no va a cambiar necesariamente el destino de las comisiones pagadas, ni, en principio, su importe, sino que lo va a hacer más transparente y -un punto crucial- va a obligar a las gestoras a decidir si absorben en su cuenta de resultados los pagos por análisis o los repercuten a los clientes (instituciones o particulares) en proporción al uso del análisis para cada uno, mediante las llamadas “cuentas de pagos de análisis” en la regulación española (RPA o researchpaymentaccounten terminología inglesa).

Al ser una directiva europea, en principio las gestoras que no operen en la Unión Europea no se ven afectadas por ella más que en la medida en que utilicen los servicios de brókers europeos; igualmente los brókers noeuropeos tampoco se verían afectados en sus relaciones con gestoras no-europeas. Pero en la práctica, dada la gran globalización del negocio, ello implicará la necesidad de crear y mantener las RPAs para gran parte de las gestoras de un cierto tamaño, y de poner precio a su análisis para casi todos los brókers grandes, por lo cual muchos expertos consideran que el unbundling se convertirá a medio plazo en el estándar global por defecto de la remuneración del análisis. Para ello habrá que resolver previamente algunas dificultades de tipo regulatorio, de forma que ciertas normas locales (en EEUU en particular) no impidan la generalización del modelo, lo que parece que se podrá conseguir con relativa facilidad; la SEC ya ha expresado su voluntad de no obstaculizarlo.

2. ¿Qué servicios incluye el análisis?

Aunque al hablar de “análisis” normalmente visualizamos la típica nota que comenta la situación y expectativas de una o varias compañías y da recomendaciones de inversión sobre las mismas, en realidad el servicio incluye muchos aspectos:

- Breves comentarios, con recomendación, sobre resultados a publicar en breve o recién publicados.

- Estudios en profundidad sobre compañías individuales, muchas veces coincidentes con su salida a cotización o inicio de cobertura.

- Estudios en profundidad sobre tendencias tecnológicas o de mercado que muestran implicaciones a largo plazo sobre uno o varios sectores de la economía.

- Informaciones útiles para la inversión derivadas del uso de big data o procedimientos similares.

- Análisis macroeconómico y sus derivadas en previsiones de tipos y monedas; también análisis político en países emergentes.

- Datos de tipo cuantitativo sobre determinados factores o indicadores sobre un determinado universo (p.ej. tendencia de revisiones de estimaciones de BPA en bancos europeos), que a veces no son fácilmente obtenibles por gestoras pequeñas.

- Acceso directo por el inversor al analista, y en particular en momentos de anuncios con consecuencias difíciles de estimar, o tras un contacto importante con una compañía (firstcall).

- Acceso a responsables de alto nivel de una compañía a través de los clásicos road shows organizados por el bróker.

Puede parecer curioso que las encuestas entre gestoras suelan mostrar que los aspectos más valorados son los dos últimos. En realidad eso es lógico, ya que los mercados descuentan todo muy rápidamente y a veces en exceso, por lo que toda información que sea accesible por muchos es generalmente inútil para adoptar decisiones; por ello lo que se valora más es el acceso a información aún no muy difundida, como puede ocurrir a veces en los dos aspectos mencionados. Además, la gran mejora en la comunicación directa por las compañías (multiconferencias, páginas web, notas de prensa, pantallas…) ocurrida en la última década hace muchas veces redundante el papel del analista que añade poco valor a la mera descripción y comentario comparativo de las cuentas o las actividades sociales. Y algo similar puede decirse del análisis macroeconómico o temático, frecuentemente disponible gratuitamente en las webs de instituciones internacionales, thinktanks, bancos centrales o consultorías; también muchos brókers lo distribuyen gratuitamente desde hace muchos años. En cuanto a los big data o análisis cuantitativos, los inversores que efectivamente los usen probablemente prefieran adquirirlos directamente a compañías especializadas en ello.

3. Consecuencias previsibles.

Las anteriores reflexiones nos conducen en primer lugar a las que parecen tres previsiones bastante claras, que ya han sido avanzadas por algunas publicaciones especializadas; todas ellas se refieren a análisis bursátil, no macroeconómico, político ni de renta fija (crédito), que creemos se reducirá en términos de ingresos de los brókers a una porción insignificante.

- Los brókers segmentarán su servicio de análisis por bloques de cobertura (sectorial y geográfica) y tipo de servicio, con precios muy diferentes para distintos clientes; a título de ejemplo Barclays ha anunciado un precio de 455.000$/año para su categoría “gold”, que suponemos incluirá no sólo cobertura universal, sino sobre todo acceso preferente a analistas y road shows, mientras que UBS ha mencionado 40.000$ para su categoría “básica”, y otros indican precios de 10.000$ por sector. Pero el efecto conjunto será una fuerte caída de ingresos (algunos expertos pronostican un recorte inicial del 30%) que llevará a los brókers a reducir el número de analistas, y probablemente su remuneración.

- Las gestoras pequeñas sufrirán una sustancial pérdida de competitividad, al tener que repercutir el coste del análisis (fijo) entre un volumen menor de activos. Para cuantificarlo consideremos a título de ejemplo dos casas que gestionan una 500M€ y otra 5.000M€ en renta variable en un determinado universo (digamos el StoxxEurope 600) y rotan la cartera una vez al año, pagando actualmente 10pb por la ejecución de órdenes, lo que supone 20pb (compra+venta) al año, o 1M€ la primera y 10M€ la segunda. Tras el unbundling pagarían, supongamos, 3pb por la ejecución (6pb anuales) y, digamos, un fijo de 1M€ repartido entre quizás una docena de brókers que les den análisis sobre todos los sectores y países cubiertos (evidentemente con precios muy distintos según calidad y amplitud de cobertura). La primera soportaría un coste 300.000€, o 6pb superior a la situación anterior, y la segunda 6M€ inferior, 12pb. Claro que estos números son muy estilizados, pueden estar distorsionados, y la gestora pequeña puede tener ventajas alternativas, como una mayor flexibilidad y posibilidad de invertir en smallcaps menos líquidas, pero en conjunto parece claro que el efecto del unbundling será negativo, al menos comparativamente, para las gestoras pequeñas, y eso sin incluir los costes de cumplimiento normativo, que también son fijos y no desdeñables.

- Algunas grandes gestoras con muchos clientes de variada tipología decidirán absorber en su cuenta de resultados el coste del análisis para no entrar en las complejidades de crear RPAs para centenares o miles de clientes con necesidades muy diferentes, lo que les podría llevar a conflictos, y quizás repercutir gradualmente en el futuro ese sobrecoste en sus comisiones de gestión para mantener sus márgenes. De hecho, BlackRock, la mayor del mundo, que gestiona casi seis billones (trillion) de dólares, ya ha anunciado que lo hará así, mientras que alguna ha anunciado que su presupuesto de análisis será del orden de 1pb (¡!) de sus activos gestionados.

En una segunda consideración aparecen otras conclusiones que creemos se pueden enunciar con menor confianza, porque dependen de la probable interacción a medio plazo entre los agentes del mercado, pero creemos vale la pena enunciar: - Muchos comentaristas esperan que la cobertura de compañías medianas y pequeñas disminuirá sustancialmente y en algunos casos desaparecerá, creando problemas de iliquidez, dado el menor número de analistas. Esta conclusión no nos parece en absoluto segura, pese a que varias grandes gestoras ya han mostrado su preocupación al respecto, porque los brókers no deberán centrar su esfuerzo de análisis en obtener volumen de contratación, sino en generar buenas recomendaciones para sus clientes, y ello es mucho más fácil en compañías con poca cobertura. Amazon, por poner un ejemplo americano, está cubierta por 50 analistas, y es muy improbable que muchos de ellos aporten valor en su trabajo, y lo mismo puede decirse de las grandes compañías europeas, cubiertas por 35 o 40 analistas. Por ello algunos brókers medianos podrían optar por especializarse en compañías excluídas de los grandes índices, o en subsectores relativamente oscuros.

- Muchas, creemos que la gran mayoría, de las gestoras de hedgefunds optarán por crear RPAs y por tanto traspasar a los inversores en sus fondos el coste del análisis. La principal razón es que suelen rotar la cartera mucho más que de los fondos longonly (no es infrecuente encontrar rotaciones de 5 veces al año con apalancamiento de 200%, lo que implica un volumen de contratación de 2*5*200% =20 vecesel tamaño del fondo) y por tanto vienen pagando cantidades muy elevadas a los brókers, incluso tras negociar fuertemente a la baja las comisiones. Estos pagos, que vienen siendo soportados por los fondos, probablemente bajen sensiblemente gracias a la transparencia y selectividad derivadas del unbundling. Además el reducido número de clientes (normalmente unos pocos fondos) y su perfil similar facilita el reparto de costes en las RPAs.

- Finalmente, varios expertos que han realizado encuestas informales entre gestoras indican que se abre una interesante oportunidad de negocio para boutiques de análisis independientes de los brókers. Este modelo de trabajo, que ha obtenido ya un cierto éxito en EEUU pero no en Europa, tiene mucho sentido siempre que la boutique sepa elegir bien el área en la que tenga ventaja comparativa en calidad de análisis y ofrezca unos precios interesantes. Incluso puede tener cierto atractivo relativo a los brókers al evitar conflictos de interés con otras áreas de negocio de éstos y dar, por tanto, mejor garantía de independencia.

En suma, parece claro que el unbundling acelerará el proceso, ya en marcha desde hace años, hacia una mejor calidad del análisis, eliminación de informes redundantes e inútiles, transparencia y menor importe de los pagos a brókers soportados por las instituciones de inversión colectiva, y en definitiva, un mejor funcionamiento de los mercados. Pero en qué medida avancen estos procesos, y cómo afecte el unbundling a la estructura de la función de análisis en las bolsas mundiales, sólo se verá con claridad y precisión dentro de un par de años.

Autor:

Ignacio Gómez Montejo

CIO en ICR lleva mas de 30 años dedicado a los mercados. Ha sido director de análisis en FG Inversiones Bursátiles y en Merrill Lynch.