Autor: José Mª López Jiménez

Autor: José Mª López Jiménez

Doctor y Licenciado en Derecho por la Universidad de Málaga, y Diplomado en Ciencias Políticas y Sociología por la UNED (Sección de Ciencias Políticas).

Director y autor de diversos libros, artículos y capítulos en obras colectivas sobre aspectos relacionados con el sistema financiero. Es profesor asociado de Derecho Civil en la Universidad de Málaga.

Director de Sostenibilidad y RSC en Unicaja Banco, S. A.

Forma parte de la Junta Directiva de la Delegación de Andalucía del IEAF.

- Introducción y consideraciones generales

Con independencia de que la crisis energética, intensificada tras la invasión de Ucrania, va a dificultar de una manera extraordinaria que se acelere la liberación del sometimiento de nuestras sociedades a los combustibles de origen fósil, desde el punto de vista político la decisión está tomada y parece irreversible: Europa debe ser neutral en emisiones de carbono y de otros gases de efecto invernadero (GEI) en 2050.

El Reglamento (UE) 2021/1119, del Parlamento Europeo y del Consejo, de 30 de junio de 2021 (“Legislación europea sobre el clima”), determina en su considerando 20 lo siguiente: “La Unión debe aspirar a conseguir un equilibrio entre las emisiones antropógenas de gases de efecto invernadero de todos los sectores de la economía por las fuentes y la absorción de gases de efecto invernadero por los sumideros dentro de la Unión de aquí a 2050, y a lograr, en su caso, unas emisiones negativas a partir de esa fecha”.

Este Reglamento fija, en síntesis, un objetivo vinculante de neutralidad climática en la Unión desde su aprobación en 2021 a 2050, con el fin de alcanzar el citado objetivo a largo plazo, atendiendo al Acuerdo de París.

Además, se establece un objetivo intermedio para 2030 consistente en la reducción de las emisiones netas de gases de efecto invernadero (emisiones una vez deducidas las absorciones) de, al menos, un 55 % con respecto a los niveles de 1990.

La española Ley 7/2021, de 20 de mayo, de cambio climático y transición energética, impone similares objetivos: nuestro país deberá reducir en el año 2030 las emisiones de gases de efecto invernadero del conjunto de la economía española en, al menos, un 23 % respecto del año 1990; además, antes de 2050 y, en todo caso, en el más corto plazo posible, España deberá alcanzar la neutralidad climática, convergiendo, como es lógico, con las disposiciones vinculantes de la Unión Europea.

De este modo, tras algunos titubeos iniciales, queda despejada la duda sobre si debía ser el sector financiero el promotor de la descarbonización de nuestra economía. En opinión de Roldán (2018, pág. 17) el sistema financiero, a través de los bancos, “va a ser la palanca que van a utilizar las autoridades para garantizar una transición hacia una economía más sostenible y que sea compatible con la preservación de la estabilidad financiera”.

Es decir, siendo necesaria la participación del sector financiero para “situar los flujos financieros en un nivel compatible con una trayectoria que conduzca a un desarrollo resiliente al clima y con bajas emisiones de gases de efecto invernadero” (Acuerdo de París, 2015), y para “reorientar los flujos de capital hacia inversiones sostenibles a fin de alcanzar un crecimiento sostenible e inclusivo” (Comisión Europea, 2018), el timón tendrá que ser controlado por los poderes públicos, que son los únicos legitimados para la adopción de medidas de esta trascendencia y envergadura.

Para Borio et al. (2022), a pesar de su papel fundamental para apoyar la transición verde, es poco realista esperar que el sector financiero pilote la transición, con su recolocación de recursos, sin la adopción de políticas públicas ambientales con impacto en la economía real.

A propósito de la prueba climática del BCE, desde esta institución se ha afirmado que los bancos tienen que actuar valiente y urgentemente y que el BCE tomará decisiones dentro de su mandato, pero que este no puede sustituir con sus acciones a los gobiernos y a los parlamentos (Elderson, 2022).

La realidad es que el sector financiero no desarrolla una actividad industrial y se limita a prestar servicios financieros (más allá de la eventual toma de participaciones directas en el capital de determinas compañías), por lo que sus emisiones y otras formas de contaminación son reducidas en comparación con las de otros sectores económicos[1].

La necesidad de contar en la transición sostenible con las entidades financieras —y con las entidades bancarias, en particular— deriva de la citada capacidad de redirigir el capital, lo que, a su vez, por la vertiente de las entidades acreditadas, hace surgir el riesgo de que las empresas más contaminantes o que rehúsen iniciar su propia transición hacia modelos más respetuosos con el medioambiente no reciban la financiación necesaria para el desarrollo de sus actividades[2].

Además, hay que considerar que el sector financiero puede sufrir los rigores de los conocidos como riesgos físicos y de transición inherentes a la general evolución hacia un sistema económico más sostenible social y medioambientalmente.

En síntesis, el riesgo físico hace referencia al “impacto financiero de un clima cambiante, incluidos fenómenos meteorológicos extremos más frecuentes y cambios graduales en el clima, así como la degradación medioambiental, como la contaminación del aire, el agua y la tierra, las tensiones hídricas, la pérdida de biodiversidad y la deforestación”, en tanto que el riesgo de transición alude a “las pérdidas financieras de una entidad que pueden derivarse directa o indirectamente del proceso de ajuste a una economía más baja en carbono y más sostenible desde el punto de vista medioambiental. Esta circunstancia puede verse desencadenada, por ejemplo, por una adopción relativamente brusca de políticas medioambientales, avances tecnológicos o cambios en el clima del mercado y en las preferencias” (Banco Central Europeo —BCE—, 2020, pág. 11; López Jiménez, 2022a).

En el ámbito de las decisiones públicas adoptadas, según se ha indicado, e incluso en el de los compromisos voluntariamente asumidos por el sector[3], las responsabilidades en materia de sostenibilidad de las entidades bancarias, en concreto, han aumentado de manera exponencial.

Los supervisores bancarios también han mostrado una especial sensibilidad ante el eventual impacto en las entidades derivado de este panorama, así como de la puesta en práctica del paradigma de las finanzas sostenibles. Prueba evidente de ello es la reciente publicación de la guía del BCE sobre riesgos relacionados con el clima y medioambientales (BCE, 2020; López Jiménez, 2021a), o de unos principios para la gestión efectiva y la supervisión de los riesgos financieros relacionados con el clima (Comité de Supervisión Bancaria de Basilea, 2022).

Con este trabajo, en concreto, nos proponemos destacar la importancia de las pruebas de resistencia climáticas, que constituyen una verdadera novedad. En general, las pruebas de resistencia (“stress tests”), que resultan conocidas desde la Gran Recesión, forman parte de los procesos de gestión del riesgo, y tratan de anticipar, primordialmente, el impacto de eventuales y determinados escenarios adversos en la estructura de capital, de modo que se pueden detectar a tiempo vulnerabilidades, con el fin de ponerles solución con la suficiente anticipación (López Jiménez, 2021b).

Las pruebas de resistencia adjetivadas como climáticas no responden a este mismo patrón, pero sí guardan una relación estrecha con él. Los riesgos ambientales y los climáticos, originados en buena medida por la acción del ser humano, se manifestarán en el medio y en el largo plazo, aunque sus efectos ya comienzan a ser observables. En consecuencia, en este primer estadio de aprendizaje, las pruebas climáticas pretenden la adecuada consideración de estos riesgos emergentes por parte de las entidades, aunque es previsible que la inapropiada gestión en el medio plazo pueda originar la adopción de medidas por parte de las autoridades (López Jiménez, 2021b).

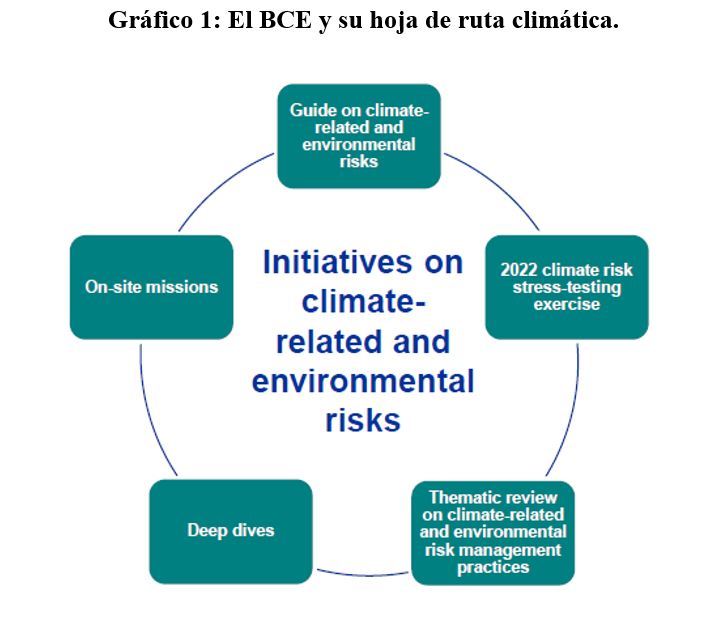

En coherencia con lo anterior, en la publicación de los resultados de la prueba climática del BCE, en julio de 2022, expresamente se suavizó el alcance del ejercicio (BCE, 2022a): “La prueba, que forma parte de la hoja de ruta climática más amplia del BCE, no es un ejercicio sobre la adecuación del capital, sino que se ha realizado con fines de aprendizaje tanto para las entidades como para los supervisores. En ella se ha recopilado información cualitativa y cuantitativa con el fin de evaluar el grado de preparación del sector para gestionar el riesgo climático y de recopilar buenas prácticas para abordarlo” (gráfico 1).

Fuente: BCE (2022c).

En este artículo, nos centraremos, a continuación, en la citada primera prueba de resistencia climática del BCE, desarrollada en 2022, para finalizar este trabajo con unas breves conclusiones a modo de corolario.

- La primera prueba de resistencia climática del BCE

Que el BCE estaba considerando la prueba climática del sector bancario europeo sujeto a su supervisión se podía intuir a la vista de la guía sobre riesgos relacionados con el clima y medioambientales de finales de 2020[4].

En concreto, dos de las 13 expectativas expresamente aluden a ello, desde la perspectiva interna de las propias entidades:

- Se espera que las entidades vigilen de forma continuada el efecto de los factores climáticos y medioambientales sobre sus posiciones de riesgo de mercado vigentes y sus inversiones futuras y desarrollen pruebas de resistencia que incluyan los riesgos relacionados con el clima y medioambientales (expectativa 10).

- Se espera que las entidades con riesgos relacionados con el clima y medioambientales significativos evalúen la idoneidad de sus pruebas de resistencia con vistas a incluirlos en sus escenarios base y adverso (expectativa 11).

Era previsible, por tanto, que, más pronto que tarde, se concretaran el anuncio y la metodología de la primera prueba climática promovida por el supervisor bancario europeo (López Jiménez, 2021b). El BCE publicó en octubre de 2021 el modelo de comunicación cursada a las entidades, la metodología y las plantillas de la prueba a realizar en el primer semestre de 2022 (BCE, 2021).

Sin embargo, Luis de Guindos anticipó algunos detalles en marzo de 2021 (De Guindos, 2021); así, destacó que la “prueba de resistencia climática del BCE examina la resiliencia de las empresas y los bancos a distintos escenarios. Estos escenarios representan de forma plausible las condiciones climáticas futuras, pero también tienen en cuenta el impacto sobre las empresas de las medidas dirigidas a limitar el alcance del cambio climático, como los impuestos al carbono. Los escenarios del BCE se basan en los elaborados por la Red para la Ecologización del Sistema Financiero (NGFS, por sus siglas en inglés), aunque se han adaptado para reflejar más detalladamente la relación entre los riegos físicos y de transición”.

Los eventuales impactos derivados de los riesgos físicos y de transición considerados en la prueba climática del BCE se refieren, más que a los directos en las entidades bancarias, a los causados a sus contrapartes o a determinados activos, en el sentido manifestado, por ejemplo, por la Autoridad Bancaria Europea (véase Autoridad Bancaria Europea, 2021), con trascendencia financiera (negativa) para aquellas.

El fin de la prueba ha sido, fundamentalmente, como ya hemos revelado, de aprendizaje, tanto para los bancos como para el mismo BCE, con el propósito de identificar vulnerabilidades, las mejores prácticas de la industria y los retos de los bancos. La prueba ha permitido, a la par, conocer la disponibilidad y la calidad de los datos, y un mejor entendimiento de la aproximación de las entidades a la materia. No obstante, los resultados se han incorporado al Proceso de Revisión y Evaluación Supervisora (más conocido por su acrónimo en inglés: SREP), conforme a un enfoque cualitativo, sin que se prevea una repercusión directa en el capital (aunque, en su caso, sí una indirecta a través de las puntuaciones del SREP) (López Jiménez, 2021b).

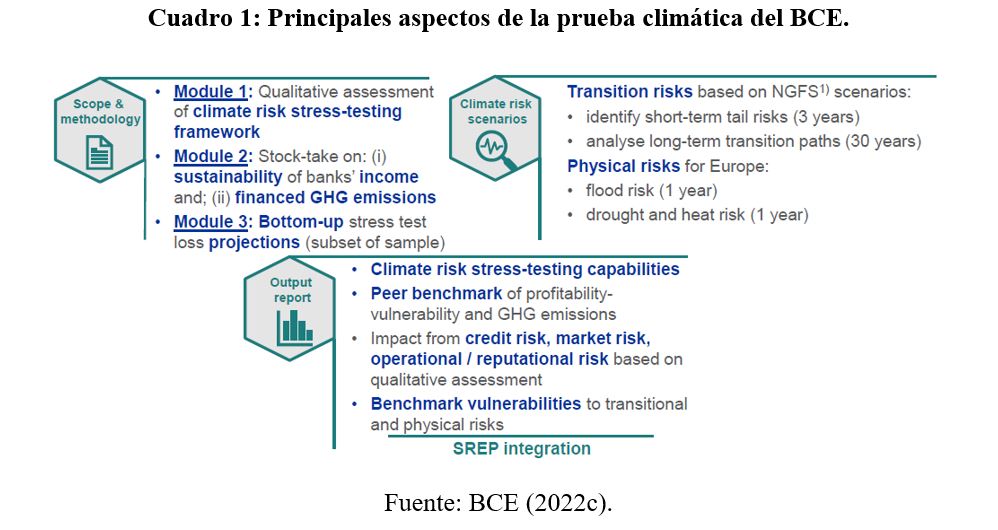

La prueba constó de tres módulos: (i) módulo 1: cuestionario general; (ii) modulo 2: comparación entre entidades, tomando como referencia determinadas métricas —por ejemplo, la dependencia de sectores intensivos en la emisión de carbono, o el volumen de emisiones de gases de efecto invernadero financiadas—; (iii) prueba de resistencia “bottom-up”, centrada en los riesgos físicos y de transición, tomando en consideración eventos a uno, tres y treinta años vista (cuadro 1). De acuerdo con el principio de proporcionalidad, solo las entidades de mayor tamaño quedaron obligadas a desarrollar los tres módulos, quedando exoneradas de la cumplimentación de las proyecciones del tercero las entidades más pequeñas y las inmersas en procesos de reestructuración.

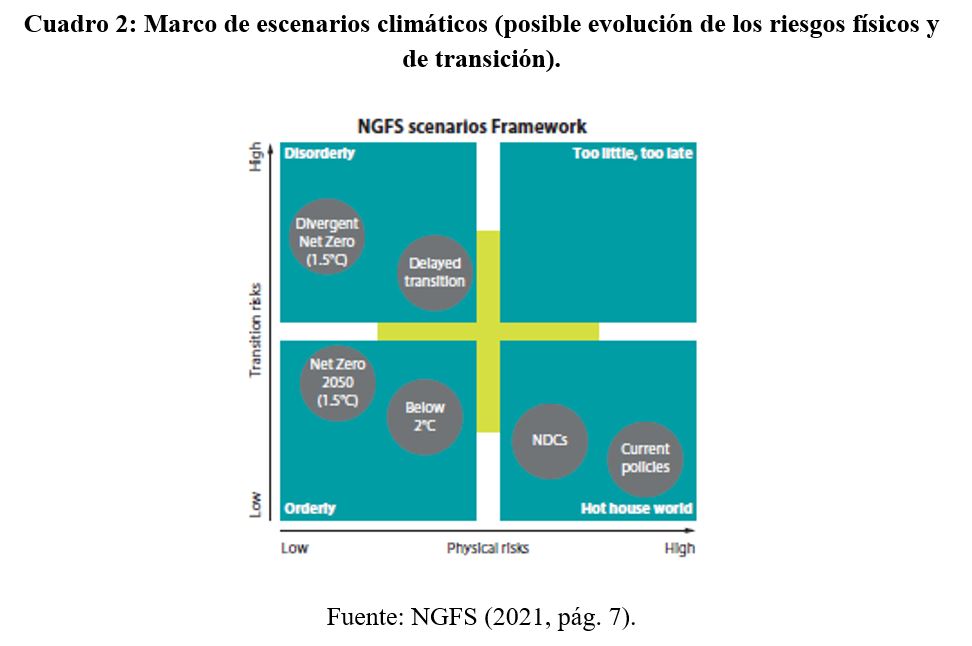

Los escenarios de referencia (riesgos físicos y de transición) toman en consideración estas dimensiones (Network for Greening the Financial System, 2021, pág. 7) (cuadro 2)[5]:

- Los escenarios ordenados asumen que las políticas climáticas se introducen temprano y se vuelven gradualmente más estrictas. Tanto los riesgos físicos como los de transición son relativamente moderados.

- Los escenarios desordenados exploran un mayor riesgo de transición debido a que las políticas se retrasan o divergen entre países y sectores. Por ejemplo, se considera el aumento abrupto de los precios del carbono.

- Los escenarios denominados como “hot house world” asumen que algunas políticas climáticas se implementan en algunas jurisdicciones, pero los esfuerzos a nivel mundial son insuficientes para detener un calentamiento global significativo. Los escenarios dan como resultado graves daños físicos, como el irreversible aumento del nivel del mar.

El 8 de julio de 2022 se presentaron los resultados de la prueba de resistencia climática del BCE (BCE 2022a; BCE, 2022b; BCE, 2022c).

Para el BCE, las entidades de crédito significativas participantes (104 en total) han conseguido presentar información nueva y exhaustiva sobre el riesgo climático, a pesar de que la mayoría no dispone —en contra de lo establecido en la guía de 2020— de marcos sólidos de pruebas de resistencia sobre riesgo climático ni dispone de datos pertinentes a este respecto. El BCE concluye que la prueba de resistencia pone de manifiesto que las pérdidas de las entidades son menores en un escenario de transición ordenada que en caso de demora en la adopción de medidas.

Respecto del primer módulo de la prueba, los resultados “muestran que alrededor del 60 % de las entidades no dispone aún de un marco de pruebas de resistencia sobre riesgo climático. Asimismo, la mayoría de las entidades no incluye este riesgo en sus modelos de riesgo de crédito, y solo el 20 % lo tiene en cuenta como variable en la concesión de préstamos. Actualmente, las entidades de crédito no siguen buenas prácticas a este respecto, según las cuales deben establecer capacidades para realizar pruebas de resistencia climáticas que incluyan varios canales de transmisión del riesgo climático (por ejemplo, riesgos de mercado y de crédito) y carteras (por ejemplo, empresas y crédito hipotecario)” (BCE, 2022a).

Resulta llamativo que la mayoría de las entidades no incluya el riesgo climático en sus modelos de riesgo de crédito, y que tan solo un 20 % lo tome en cuenta como variable en materia de concesión de créditos. Como el BCE admite, la falta de datos en general (por ejemplo, las emisiones de CO2 de las contrapartes) dificulta la ponderación del riesgo ambiental y del climático en la concesión y en el seguimiento de las operaciones de crédito, por lo que resultará fundamental, como paso previo, cubrir este gap por los actores públicos y privados implicados.

Los resultados del módulo segundo indican que, «en términos agregados, casi dos tercios de los ingresos de las entidades obtenidos de clientes empresariales no financieros procede de sectores intensivos en emisiones de gases de efecto invernadero. En muchos casos, las “emisiones financiadas” por las entidades tienen su origen en un número reducido de contrapartes de gran tamaño, lo que incrementa su exposición a los riesgos de transición. Con frecuencia, las entidades utilizan indicadores aproximados (proxies) para estimar su exposición a sectores intensivos en emisiones. Aunque este es un buen primer paso para eliminar las lagunas de datos, las entidades deben mejorar la interacción con sus clientes para obtener datos más precisos e información sobre sus planes de transición. Esta es una condición fundamental para que las entidades calibren y gestionen su exposición a los riesgos climáticos en el futuro» (BCE, 2022a).

El input de las emisiones de CO2 de las contrapartes resulta necesario para la medición de las emisiones financiadas. Téngase en cuenta que, al margen de compromisos voluntariamente asumidos por el sector bancario para la descarbonzación de sus carteras de crédito, la Ley 7/2021, de 20 de mayo, de cambio climático y transición energética, determina en su art. 32 que las entidades de crédito deberán publicar objetivos específicos de descarbonización de su cartera de préstamo e inversión alineados con el Acuerdo de París a partir de 2023.

La prueba del BCE ha servido para exteriorizar la dependencia del sector, desde la perspectiva de los ingresos, de grandes industrias intensivas en la emisión de CO2, y, de ahí, el riesgo de incurrir en riesgos de transición si las contrapartes no evolucionan sus modelos de negocio hacia la sostenibilidad ambiental.

En este ámbito vuelve a aflorar la dificultad de la falta de datos, lo que se soluciona por las entidades, de manera razonable, mediante el empleo de aproximaciones, aunque ello no debe ser óbice para la búsqueda y el tratamiento de datos precisos para una gestión mejor y más efectiva.

Por último, respecto del módulo tercero, los resultados confirman que “los riesgos físicos tienen un impacto heterogéneo en las entidades de crédito europeas y ponen de manifiesto que su vulnerabilidad a un escenario de sequía y calor depende en gran medida de las actividades de los sectores y de la ubicación geográfica de sus exposiciones. El impacto de este riesgo se materializa en una disminución de la productividad sectorial, por ejemplo, en la agricultura y la construcción, y en un aumento de las pérdidas crediticias en las zonas afectadas. Del mismo modo, en el escenario de riesgo de inundaciones se prevé un deterioro de las garantías inmobiliarias y de los préstamos hipotecarios subyacentes, así como del crédito a empresas, sobre todo en los lugares más afectados” (BCE, 2022a).

En cuanto a los riesgos físicos, la prueba del BCE muestra cómo estos también se deben considerar, más allá, en el caso de los préstamos hipotecarios, de la ubicación del colateral de cara a su eventual realización de valor (venta en pública subasta, en términos jurídicos) ante un impago[6].

La técnica de la preservación del valor económico del colateral a través de contratos de seguro también puede resultar insuficiente ante la posible severidad de los escenarios climáticos extremos, cada vez más frecuentes, a los que nuestra sociedad se enfrenta (al margen de otros impactos no agudos —es decir, puntuales— sino crónicos, como la hipotética subida del nivel del mar o el proceso de desertización en determinadas áreas[7])[8].

Los riesgos físicos, a diferencia de los de transición, son más heterogéneos, en función de las características geográficas y climáticas de las distintas áreas del continente europeo.

- Conclusiones

La decisión política para que Europa asuma el liderazgo en la reducción de las emisiones de gases de efecto invernadero (de CO2, en particular) ya está adoptada y publicada, luego difícilmente se puede alegar por parte de los agentes económicos un desconocimiento paralizante del esfuerzo para evolucionar sus prácticas cotidianas e incluso sus modelos de negocio, en el caso de los oferentes de bienes y servicios.

Es más, la crisis de Ucrania, junto a otros acontecimientos recientes, no solo no va a ralentizar los objetivos climáticos, sino que, según la Unión Europea, confirman, más bien, la necesidad de acelerar la transformación económica en curso (Comisión Europea, 2022, pág. 1).

Desde la perspectiva del sector financiero, y del bancario, en especial, se observa un compromiso con la transición verde y un claro propósito de alentarla, que se refuerzan con diversas medidas legislativas y supervisoras en esta misma línea.

Los supervisores bancarios se muestran sensibles ante su propio rol y ante el de las entidades supervisadas. El BCE representa un buen ejemplo de ello.

La prueba climática del BCE, que no es más que una parte de la estrategia climática global de la institución, ha supuesto un primer avance para la comprobación de la situación real del sector ante diversos escenarios —algunos de ellos nada halagüeños— en el proceso de adaptación y mitigación del cambio climático. Por ello, se ha destacado el carácter de “prueba de aprendizaje” para todos, sin que se descarte que unas eventuales malas calificaciones, en el futuro, puedan suponer la adopción de medidas supervisoras en sentido estricto.

El sector financiero debe canalizar más financiación hacia los sectores que posibiliten la materialización de esta transición, y depender menos, desde la perspectiva de los ingresos, de los sectores económicos más contaminantes.

El BCE también ha revelado que en los procesos de concesión y seguimiento de crédito no se ha extendido de la manera esperada la aplicación de criterios de diligencia debida climática y ambiental. Creemos que se trata de una cuestión delicada, puesto que, en casos extremos, en supuestos en los que, con toda evidencia, se detecte un mal desempeño climático por parte del acreditado y un desinterés en ponerle remedio, el concedente del crédito tendría que aplicar condiciones financieras más severas o exigir mayores garantías. Algo parecido podríamos afirmar respecto de los casos en los que el colateral esté intensamente expuesto a los riesgos físicos, en cualquiera de sus modalidades.

Por lo tanto, será preciso que todos los agentes implicados (Estados, autoridades, sistema financiero, empresas, ciudadanos) redoblen sus esfuerzos para dar conveniente respuesta, dentro de los plazos marcados, al reto climático.

Referencias bibliográficas

Acuerdo de París (2015). Accesible en el siguiente enlace: https://www.boe.es/diario_boe/txt.php?id=BOE-A-2017-1066

Asociación Española de Banca (2019): “Los bancos españoles acuerdan reducir la huella de carbono en sus balances en línea con el Acuerdo de París”, nota de prensa, 9 de diciembre. Accesible en el siguiente enlace: https://s2.aebanca.es/wp-content/uploads/2019/12/los-bancos-espaoles-acuerdan-reducir-la-huella-de-carbono-en-sus-balances-en-lnea-con-el-acuerdo-de-pars.pdf

Autoridad Bancaria Europea (2020) “Directrices de la Autoridad Bancaria Europea sobre concesión y seguimiento de préstamos”, EBA/GL/2020/06, 29 de mayo, 72 págs. Accesible en el siguiente enlace: https://www.eba.europa.eu/sites/default/documents/files/document_library/Publications/Guidelines/2020/Guidelines%20on%20loan%20origination%20and%20monitoring/Translations/886679/Final%20Report%20on%20GL%20on%20loan%20origination%20and%20monitoring_COR_ES.pdf

Autoridad Bancaria Europea (2021): “EBA report on management and supervision of ESG risks for credit institutions and investment firms”, EBA/REP/2021/18, 166 págs. Accesible en el siguiente enlace: https://www.eba.europa.eu/eba-publishes-its-report-management-and-supervision-esg-risks-credit-institutions-and-investment

Banco Central Europeo (2020): “Guía sobre riesgos relacionados con el clima y medioambientales. Expectativas supervisoras en materia de gestión y comunicación de riesgos”, noviembre, 59 págs. Accesible en el siguiente enlace: https://www.bankingsupervision.europa.eu/press/pr/date/2020/html/ssm.pr201127~5642b6e68d.es.html

Banco Central Europeo (2021): “Climate risk stress test. SSM stress test 2022”, octubre, 62 págs. Accesible en el siguiente enlace: https://www.bankingsupervision.europa.eu/ecb/pub/pdf/ssm.climateriskstresstest2021~a4de107198.es.pdf?4e87d68b76928e0bb07adf23f39a1f47

Banco Central Europeo (2022a): “La prueba de resistencia supervisora del BCE muestra que las entidades de crédito deben centrar más la atención en el riesgo climático”, nota de prensa, 8 de julio. Accesible en el siguiente enlace: https://www.bankingsupervision.europa.eu/press/pr/date/2022/html/ssm.pr220708~565c38d18a.es.html

Banco Central Europeo (2022b): “2022 climate risk stress test”, julio, 57 págs. Accesible en el siguiente enlace: https://www.bankingsupervision.europa.eu/ecb/pub/pdf/ssm.climate_stress_test_report.20220708~2e3cc0999f.es.pdf

Banco Central Europeo (2022c): “2022 climate risk stress test. Final results”, presentación, julio. Accesible en el siguiente enlace: https://www.bankingsupervision.europa.eu/ecb/pub/pdf/annex/ssm.pr220708_annex1.es.pdf

Banco de España (2021): “Informe de Estabilidad Financiera”, Otoño, págs. 119-121. Accesible en el siguiente enlace: https://www.bde.es/f/webbde/Secciones/Publicaciones/InformesBoletinesRevistas/InformesEstabilidadFinancera/21/IEF_Otono2021.pdf

Borio, C., Claessens, S., y Tarashev, N. (2022): “Finance and climate change risk: managing expectations”, Bank for International Settlements, BIS speech, 8 de junio. Accesible en el siguiente enlace: https://www.bis.org/speeches/sp220607.htm

Comisión Europea (2018): “Plan de Acción: financiar el desarrollo sostenible”, Comunicación de la Comisión al Parlamento Europeo, al Consejo Europeo, al Consejo, al Comité Económico y Social Europeo y al Comité de las Regiones, COM(2018) 97 final, 8 de marzo, 24 págs. Accesible en el siguiente enlace: https://eur-lex.europa.eu/legal-content/ES/ALL/?uri=CELEX%3A52018DC0097

Comisión Europa (2022): “Hacia una economía ecológica, digital y resiliente: nuestro modelo europeo de crecimiento”, Comunicación de la Comisión al Parlamento Europeo, al Consejo Europeo, al Consejo, al Comité Económico y Social Europeo y al Comité de las Regiones, COM(2022) 83 final, 2 de marzo, 19 págs. Accesible en el siguiente enlace: https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=CELEX%3A52022DC0083&qid=1655798743597

Comité de Supervisión Bancaria de Basilea (2022): “Principles for the effective management and supervision of climate-related financial risks”, Banco de Pagos Internacionales, junio, 15 págs. Accesible en el siguiente enlace: https://www.bis.org/bcbs/publ/d532.pdf

De Guindos, L. (2021): “Pruebas de resistencia para examinar la resiliencia del sector financiero al cambio climático”, blog del BCE, 18 de marzo. Accesible en el siguiente enlace: https://www.ecb.europa.eu/press/blog/date/2021/html/ecb.blog210318~3bbc68ffc5.es.html

Delgado, M. (2019): “Transición energética y estabilidad financiera. Implicaciones para las entidades de depósito españolas”, Revista de Estabilidad Financiera, nº 37, Banco de España, 36 págs. Accesible en el siguiente enlace: https://www.bde.es/f/webbde/GAP/Secciones/Publicaciones/InformesBoletinesRevistas/RevistaEstabilidadFinanciera/19/noviembre/Transicion_energetica_Delgado.pdf

Elderson, F. (2022): “A catalyst for greening the financial system”, blog del BCE, 8 de julio. Accesible en el siguiente enlace: https://www.ecb.europa.eu/press/blog/date/2022/html/ecb.blog220708~1c7076c7b1.en.html

López Jiménez, J. M.ª (2021a): “La gestión de los riesgos climáticos y medioambientales por las entidades bancarias: las expectativas supervisoras del BCE”, Revista de Análisis Financiero, Instituto Español de Analistas Financieros (IEAF) febrero. Accesible en el siguiente enlace: https://www.analisisfinanciero.ieaf.es/publicaciones-la-revista-analisis-financiero-4/analisis-y-valoracion-de-riesgos/180-la-gestion-de-los-riesgos-climaticos-y-medioambientales-por-las-entidades-bancarias-las-expectativas-supervisoras-del-bce

López Jiménez, J. M.ª (2021b): “La primera prueba de resistencia climática del Banco Central Europeo”, Social Investor, 5 de diciembre. Accesible en el siguiente enlace: https://www.finanzas.com/esg/regulacion/la-primera-prueba-de-resistencia-climatica-del-banco-central-europeo/

López Jiménez, J. M.ª (2022a): “Riesgos físicos y de transición: ¿tan lejos o tan cerca?”, EdufiBlog, 18 de marzo. Accesible en el siguiente enlace: https://blog.edufinet.com/riesgos-fisicos-y-de-transicion-tan-lejos-o-tan-cerca/

López Jiménez, J. M.ª (2022b): “Seguros y fondos de pensiones: situación actual, función social y perspectivas de evolución”, en Situación, tendencias y retos del sistema financiero, Edufinet (coord..), Thomson Reuters Aranzadi, Cizur Menor (Navarra), págs. 193-217.

Management Solutions (2020): “La gestión de riesgos asociados al cambio climático”, 64 págs. Accesible en el siguiente enlace: https://www.managementsolutions.com/sites/default/files/publicaciones/esp/gestion-riesgos-cambio-climatico.pdf

Network for Greening the Financial System (2021): “NGFS Climate Scenarios for central banks and supervisors”, junio, 51 págs. Accesible en el siguiente enlace: https://www.ngfs.net/sites/default/files/media/2021/08/27/ngfs_climate_scenarios_phase2_june2021.pdf

Network for Greening the Financial System (2022): “NGFS Scenarios for central banks and supervisors”, septiembre, 48 págs. Accesible en el siguiente enlace: https://www.ngfs.net/sites/default/files/medias/documents/ngfs_climate_scenarios_for_central_banks_and_supervisors_.pdf.pdf

Roldán Alegre, J. M.ª (2018): “El papel del sector bancario en la transición hacia una economía sostenible y libre de emisiones de carbono”, conferencia para el curso APIE-UIMP 2018, Madrid, 20 de junio. Accesible en el siguiente enlace: https://www.apie.es/wp-content/uploads/2018/06/conferencia-apie-uimp-2018.pdf

[1] “Las actividades más contaminantes en España son las relacionadas con el transporte y la producción de energía, tanto eléctrica como de derivados del petróleo. Pero también emiten más CO2 que la media de la economía la fabricación de otros productos minerales no metálicos, la pesca o la fabricación de papel, entre otras. Solo ligeramente por debajo de la media se encuentra la industria textil y la de alimentación. Varias actividades de servicios y otras ramas como la construcción presentan unas emisiones por valor añadido prácticamente nulas” (Delgado, 2019, pág. 19).

[2] En las Directrices de la Autoridad Bancaria Europea sobre concesión y seguimiento de préstamos (Autoridad Bancaria Europea, 2020, pág. 18) se establece que “Las entidades que concedan o tengan previsto conceder créditos sostenibles con el medio ambiente deberán detallar específicamente, en sus políticas y procedimientos de riesgo de crédito, sus políticas y procedimientos con respecto a este tipo de financiación, incluyendo la concesión y seguimiento de los créditos correspondientes”. El Reglamento (UE) 2019/2088, del Parlamento Europeo y del Consejo, de 27 de noviembre de 2019, sobre la divulgación de información relativa a la sostenibilidad en el sector de los servicios financieros, presta atención a esta materia en el ámbito de los servicios de inversión.

[3] Tenemos el ejemplo del compromiso asumido por la práctica totalidad del sector bancario español en la Conferencia de las Naciones Unidas sobre el Cambio Climático (COP25) de Madrid, a finales de 2019, para proceder en un plazo determinado a reducir la huella de carbono en sus carteras de crédito, de una forma susceptible de ser medida con criterios homologados internacionalmente y en línea con los objetivos del Acuerdo de París (Asociación Española de Banca, 2019). A estos compromisos colectivos se les pueden añadir otros individuales.

[4] De este modo, el BCE se ha anticipado al Comité de Supervisión Bancaria de Basilea, el cual, en sus principios para la gestión efectiva y la supervisión de los riesgos financieros relacionados con el clima (Comité de Supervisión Bancaria de Basilea, 2022), se refiere expresamente al empleo por las entidades bancarias de pruebas de resistencia internas (principio 5) y al de análisis de escenarios climáticos (principio 12). También los supervisores deberían considerar las pruebas de resistencia climáticas para evaluar la posición financiera de las compañías ante diversos escenarios severos pero plausibles, dando publicidad, incluso, a los resultados (principio 18). Como veremos, el BCE ha dado publicidad a los resultados de la prueba climática de 2022, pero de manera agregada.

[5] Una nueva versión de estos escenarios se ha publicado en septiembre de 2022. Nos remitimos a Network for Greening the Financial System (2022).

[6] Por ejemplo, en el caso del Mar Menor, afectado por el fenómeno denominado eutrofitación, el Banco de España ha evaluado qué consecuencias puede tener el deterioro ecológico sobre las condiciones crediticias de los préstamos que utilicen como colateral viviendas. Su conclusión es que los resultados de su análisis “sugieren que un deterioro ecológico como el descrito tiene potencial para reducir de modo significativo el valor del colateral disponible, dificultando de este modo el acceso al crédito en las áreas afectadas” (Banco de España, 2021, págs. 119-121).

[7] Los riesgos clasificados como agudos son aquellos originados por eventos climáticos extremos cuya frecuencia e intensidad aumentaría debido al calentamiento global, tales como como ciclones, huracanes, inundaciones o incendios. Los riesgos físicos crónicos son los que resultan de un cambio a medio y largo plazo del comportamiento del clima, en especial debido al aumento general de las temperaturas. Ejemplos de estos son los impactos producidos por la subida del nivel del mar, la acidificación de los océanos o las alteraciones en el nivel y frecuencia de las precipitaciones (Management Solutions, 2020, pág. 17).

[8] En el célebre discurso “The Tragedy of the Horizon”, de 2015, el entonces Gobernador del Banco de Inglaterra, Mark Carney, partió de que el cambio climático podría causar “profundas implicaciones para las aseguradoras, la estabilidad financiera y la economía”, dando ya algunas evidencias de que, para el sector asegurador, algo había comenzado a cambiar, pues, desde los años 80 del siglo XX, se ha producido un aumento significativo del número de eventos relacionados con el clima y, por extensión, de las pérdidas incurridas por el sector asegurador. Todos los aspectos relacionados con el cambio climático (riesgos físicos, de transición, legales…) afectan, por tanto, al sector asegurador en el corto plazo, pero su “genialidad” consiste en que este ha podido reconocer, en general, “que el pasado no es prólogo y que las normas catastróficas del futuro se pueden ver en los riesgos de cola del hoy”, es decir, en que el presente, de algún modo, puede servir para vislumbrar y gestionar el largo plazo (cit. en López Jiménez, 2022b, págs. 204 y 205).

Autor: José M.ª López Jiménez

Doctor y Licenciado en Derecho por la Universidad de Málaga, y Diplomado en Ciencias Políticas y Sociología por la UNED (Sección de Ciencias Políticas).

Director y autor de diversos libros, artículos y capítulos en obras colectivas sobre aspectos relacionados con el sistema financiero. Es profesor de Derecho Civil en la Universidad de Málaga.

Director de RSC en un banco cotizado.

Forma parte de la Junta Directiva de la Delegación de Andalucía del IEAF.