Autor: Nicolás Fernández Picón

Hemos despedido un 2021 marcado para los mercados (y resumiendo mucho) por el principio del fin del Covid (o al menos eso esperamos), los problemas en la cadena de suministros y la “vuelta” de la inflación. Todo esto en un entorno de intensa recuperación macro aunque poco heterogénea entre países y regiones. Así, el mundo desarrollado ha destacado, con Estados Unidos claramente a la cabeza, frente a una Europa donde las economías periféricas han seguido sufriendo por el impacto en el sector servicios de las restricciones por la pandemia.

Entre los emergentes, el año ha sido malo por las restricciones en China y el retraso de la vacunación, por ejemplo en Latinoamérica. En este artículo detallamos nuestras expectativas para cada uno de esos puntos en 2022 y su posible impacto en las estimaciones de beneficios empresariales (BPA), que al final es la forma más fiable de valorar los mercados y escoger las mejores opciones de inversión.

Con respecto al Covid, el último gran susto ha sido la variante Ómicron. La OMS y los gobiernos se vieron superados por la llegada de la nueva cepa. Lanzaron avisos y tomaron medidas muy rápidamente y sin mucha información y posteriormente se ha demostrado que Ómicron no era tan dañino como las anteriores variantes. De hecho, hay cada vez más expertos que apuestan por que el Ómicron podría ser el principio del fin del Covid por el fuerte incremento de contagios y los efectos relativamente suaves sobre los afectados. Con todo, las restricciones a la movilidad tendrán un impacto limitado en el crecimiento ya que han durado poco (quizás China es donde más agresivos han sido y donde más efecto podría verse) y por el lado positivo todo esto ha llevado a una mayor concienciación con respecto a la necesidad de vacunarse. La clave para 2022 es que efectivamente siga incrementándose el porcentaje de población vacunada y que las medidas que se tomen ante nuevas variantes sean lo menos disruptivas posibles, especialmente importante para áreas de la economía como los servicios, la hostelería, y los negocios turísticos.

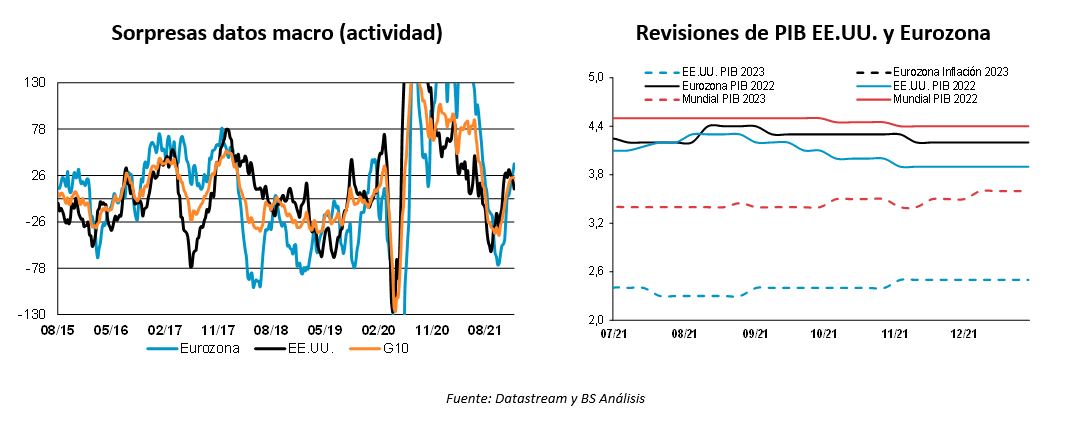

En este sentido, los datos de actividad volvieron a sorprender positivamente en el tramo final de 2021 frenando la tendencia de revisiones a la baja para el PIB mundial estimado en 2022. Aunque esto será temporal y volveremos a ver sorpresas negativas en actividad en las próximas semanas por los persistentes problemas de suministros y el repunte de tipos de interés (traduciéndose en nuevas revisiones de PIB a la baja) esperamos que sean limitadas.

En cuanto a los problemas de suministros, en 2022 veremos los efectos en las cuentas de las compañías. Partimos de una base de beneficios empresariales que a nivel general están en (o cerca de) máximos históricos y tanto las decepciones macro como el retroceso adicional de los indicadores adelantados respaldarían un ratio de revisiones de BPA en terreno negativo.

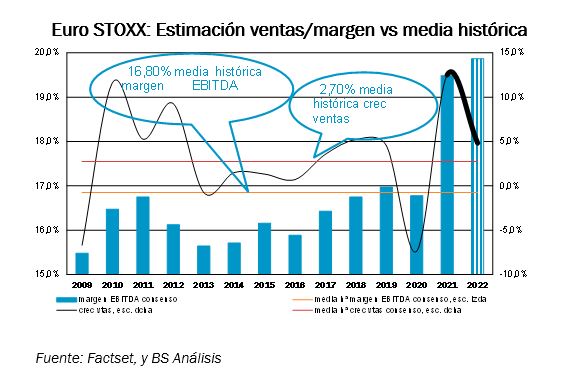

En este sentido, los emergentes ya se están adelantado y en el último mes el BPA agregado estimado a 12 meses se ha revisado un -0,8% a la baja frente al +2,0% de subida en los desarrollados. En Europa, fijándonos en los márgenes operativos empresariales (tomando como referencia el índice Euro STOXX) esperamos un impacto transitoriamente algo más severo para el primer semestre de 2022, hasta que las empresas terminen de trasladar el efecto a los precios de venta (a más largo plazo históricamente existe una correlación positiva entre inflación y márgenes). Si se cumple nuestro escenario, las revisiones pendientes de BPA serían moderadas y se situarían, a nivel agregado en entre el -3,0% y -5,0%. Esto no supondría un cambio de sesgo para la evolución de las bolsas y los posibles recortes serían una oportunidad de compra para el primer semestre de 2022.

Lo que sí nos tiene que llevar es a ser más selectivos. Como ya vimos en 2021, el mercado será inmisericorde con aquellas compañías que “fallen” en resultados o que den expectativas a futuro por debajo de lo esperado. Especialmente en las que han subido mucho. Así, por sectores los menos afectados por los problemas de suministros serían Energía y Recursos Básicos seguidos de Media, Tecnología y Utilities, y los más Alimentación, Retail, Farma, Industria, Construcción y Autos y Químicas en menor medida.

Por último, lo más importante. En nuestra opinión, de las incógnitas que conocemos hoy (que seguro que alguna sorpresa habrá) el gran tema de 2022 será la vuelta de la inflación por la reacción de los bancos centrales a esta nueva presión, que pasó a ser algo que se esperaba fuera temporal a un efecto mucho más duradero (durante el último mes se han sucedido las revisiones al alza de la inflación esperada por el consenso para 2022 a ambos lados del Atlántico) a medida que los datos sorprendían, se recuperaban los precios de las materias primas y se avistaba una extensión de los problemas de suministros debido a la nueva ola de Covid.

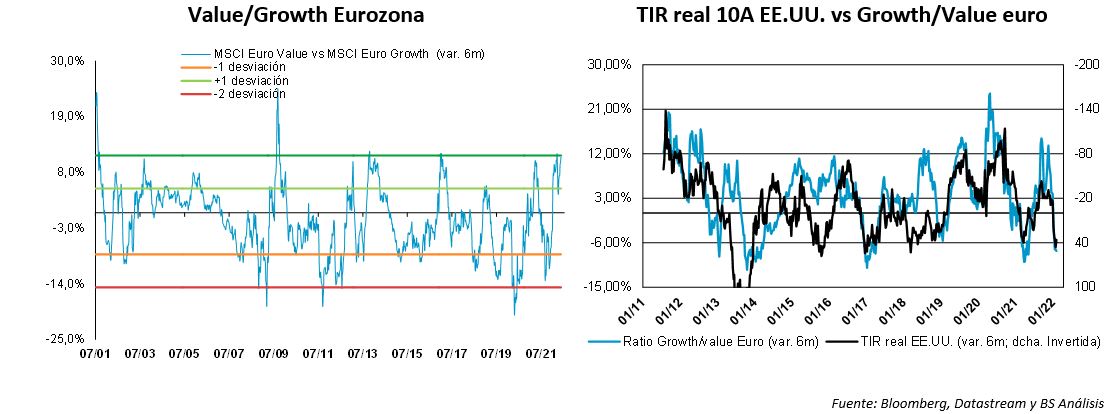

Buena parte de la evolución de los activos de riesgo en lo que va de 2022 se explica por esto y las expectativas sobre la evolución de los tipos han llevado a un rebote de aquello que peor lo había hecho. Así, en la primera quincena de enero los emergentes ganan un +3,4% (gracias a Asia y Europa, con Latinoamérica algo más rezagada) frente al -0,9% de los desarrollados. Mientras el Euro STOXX aventaja en casi +1,5 puntos porcentuales a un S&P 500 que cae un -1,0% en estos primeros 15 días (sí, los milagros existen). El mayor cambio a ambos lados del Atlántico se encuentra en la evolución del estilo de inversión value (+3,6% en el Euro, +3,1% en España y +1,2% en EE.UU.) frente al growth (-3,8%, -3,9% y -4,0% respectivamente) donde el primero se ha visto favorecido por el brusco repunte de tipos de interés en el tramo largo de la curva ante el reajuste de las expectativas del mercado respecto a la política monetaria de la Fed por la elevada inflación.

Pensamos que, tras el reajuste de expectativas visto, ya no cabe esperar movimientos tan bruscos en las curvas de tipos de interés de cara a los próximos meses al tener los futuros descontadas ya 4 subidas para la Fed. En esto, el BCE sigue siendo una incógnita y va claramente por detrás del resto de bancos centrales (incluido Reino Unido).

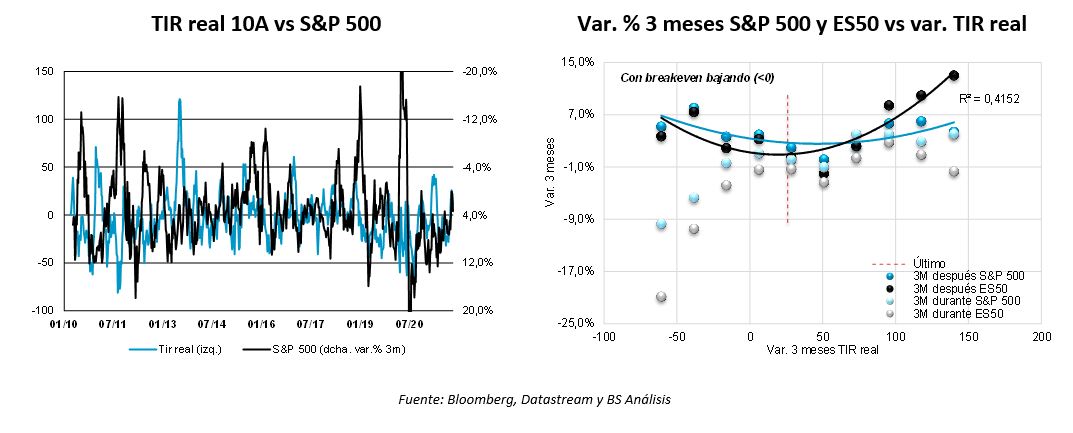

El inicio de la reducción de balance de la Fed hasta el segundo semestre de este año y a un ritmo aproximado de 30.000 millones de dólares mensuales (que irían aumentando progresivamente) podría suponer un tensionamiento adicional de tipos de interés de 100 puntos básicos aproximadamente hasta finales de 2023 (el balance se habría reducido un -20% pero seguiría cerca de un +50% por encima de los niveles pre Covid-19) pero no necesariamente un constante repunte de la rentabilidad real de la deuda (TIR real). En este entorno destacamos que aunque durante la pandemia la caída de la TIR real impulsó a la renta variable, históricamente no existe una clara correlación entre ambas. Mirando hacia atrás, ante repuntes de TIR real moderadas (en 50 puntos básicos o por debajo) la rentabilidad media histórica del S&P 500 y del Euro STOXX es modestamente positiva, al igual que 3 meses después (gráfico de la derecha abajo). Por tanto, el impacto negativo sobre Bolsas podríamos decir que es pasajero.

Por otro lado, seguimos viendo cierto riesgo de mayor aplanamiento de la pendiente 2-10 años en EE.UU. en la medida en que el tramo corto de la curva todavía podría subir, recogiendo los posibles repuntes de tipos en 2023. Esto, históricamente tampoco ha sido tan negativo y ha respaldado rentabilidades positivas modestas en las Bolsas, con EE.UU. y Europa alternándose en el mejor comportamiento relativo.

Siendo el gran riesgo que los bancos centrales se pasen de frenada (reduzcan balance demasiado rápido; insistimos, el BCE se sigue dando “mus”) la conclusión sigue siendo favorable a la renta variable frente al resto de activos. Tendremos algún susto claro, y las subidas y repuntes no serán tan fuertes como en 2021. La clave, como siempre, es qué comprar, donde aprovechar esas oportunidades.

En este sentido, dado que como hemos dicho no vemos un repunte incesante de la TIR real y teniendo en cuenta los niveles de performance relativo acumulados en lo que va de 2022 creemos que el mejor comportamiento relativo que está viviendo el value tiene un recorrido adicional más limitado y se podría esperar cierta reversión de cara a los próximos 6 meses.

Históricamente, el performance medio relativo a 3 meses del growth ante subidas de TIR real del orden por debajo del nivel comentado de 50 puntos básicos es ligeramente negativo (frente al -9,0% en el último mes). Por otro lado, el patrón histórico apunta a una recuperación esperada de dicho estilo en los siguientes 3 meses.

Por el lado de la curva de rentabilidades, a medida que la pendiente se vaya aplanando, el growth irá mostrando un mejor comportamiento relativo.

En conclusión, recomendamos combinar ambos estilos y tras los fuertes movimientos de inicio de año ir reduciendo la exposición value cíclica a favor del growth, de momento sólo de forma progresiva. A nivel de valores, seguimos favoreciendo opciones de los dos lados, desde financieras como Bankinter o Santander y BNP en el value (al ser las más beneficiadas por la expectativa de repunte de tipos y cotizar a niveles relativamente bajos), o compañías relacionadas con el turismo como IAG o Airbus, que siguen estando cerca de descontar lo peor del Covid a pesar de los rebotes recientes (sobre todo la línea aérea). Opciones como Merlin en el Inmobiliario, o Mapfre y Munich Re entre las aseguradoras, combinan mejora de resultados con rentabilidades por dividendo por encima del 5%. En el lado del growth, la calidad tiene que seguir en una cartera equilibrada, y aparte de Tecnológicas como ASML y compañías como Cellnex (que acumulan un fuerte castigo reciente), ideas como Acciona o Iberdrola en Renovables o Kering y LVMH en consumo se acabarán beneficiando, respectivamente, de las tendencias ESG o del ahorro acumulado desde la pandemia.

Autor:

Nicolás Fernández Picón es Director de Análisis del grupo desde Octubre de 2009, ha desarrollado su carrera profesional en el broker Ibersecurities como director de Análisis desde 1998. Anteriormente trabajó en BSCH, Santander Securities Services en Nueva York, integrado en el equipo de ventas a clientes institucionales americanos de bolsa española y portuguesa. Es licenciado en Ciencias Económicas y Empresariales por CUNEF y con Executive Training Programs en Valoración de empresas y Estados Financieros por el Instituto financiero Amsterdam.