Autor: Alfredo Jiménez Fernández

La crisis financiera puso de manifiesto la falta de instrumentos adecuados para hacer frente de manera eficaz a problemas de solvencia de las entidades de crédito, sobre todo cuando se aproximan a situaciones en las que parece que no van a ser viables.

El desarrollo de estos instrumentos es de suma importancia tanto como acción preventiva, para reducir la probabilidad de insolvencia de las entidades, como para, en caso de producirse esta última, minimizar sus efectos negativos en el sistema, salvaguardando al contribuyente y garantizando la continuidad del flujo de financiación hacia la economía real.

Fruto de la necesidad de contar con este tipo de instrumentos nace la deuda senior no preferente, que es deuda que está especialmente diseñada para que los bancos que la emiten puedan rescatarse a sí mismos (bail-in), mediante la absorción de pérdidas por parte de algunos acreedores, antes de que entre en funcionamiento el rescate del Estado (bail-out).

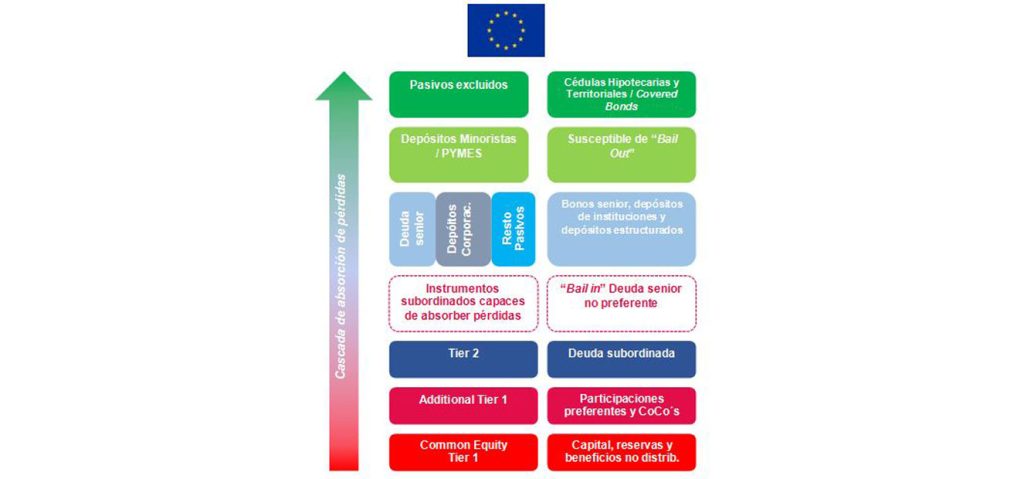

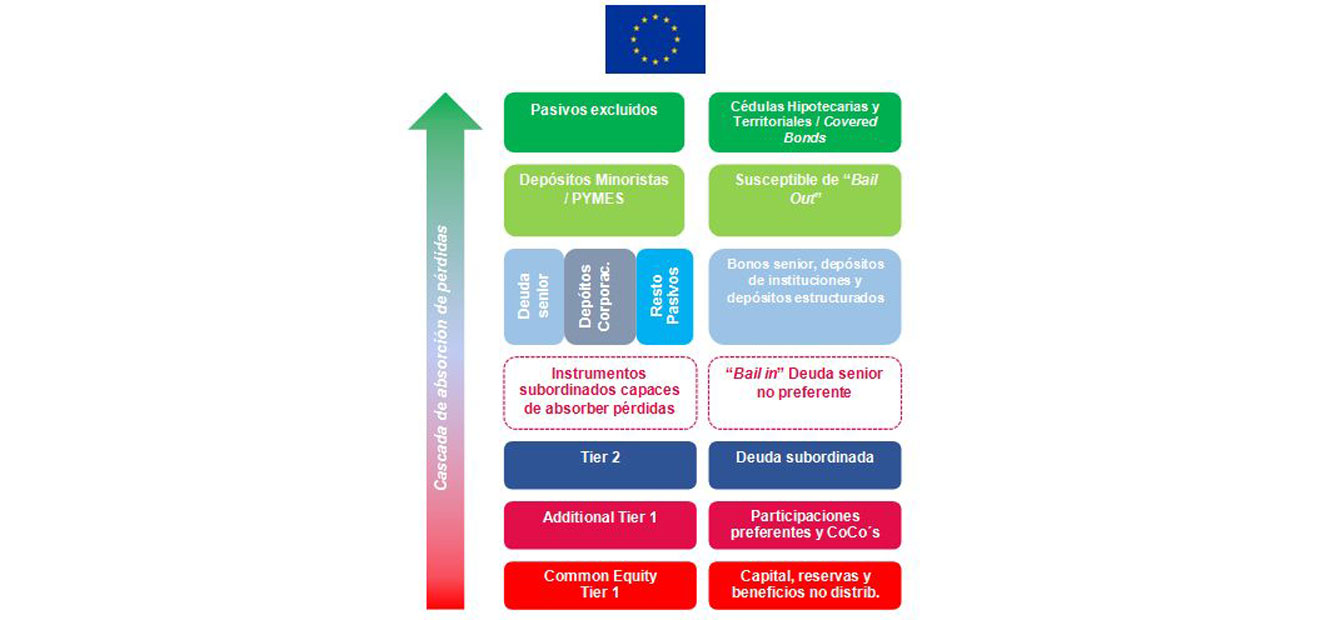

El bail in se convierte en la pieza central del nuevo marco de resolución y consiste en que los acreedores de los bancos de deuda subordinada y senior no preferente sean los que soporten las pérdidas en caso de resolución, después de sus accionistas y antes de que lo haga el Estado a cargo de los contribuyentes. Para asegurar la aplicación de este principio, la regulación bancaria va a exigir un mínimo de pasivos emitidos por los bancos con capacidad de absorción de pérdidas.

Otro principio clave en este nuevo esquema de resolución es que ningún acreedor afectado por el bail in deberá soportar unas pérdidas mayores de las que experimentaría si la entidad se sometiera a un proceso de liquidación tradicional. Este principio es de dudosa constatación ya que es muy difícil saber qué es lo que hubiera sucedido en caso de liquidación, pero parece comúnmente aceptado que liquidar un banco tiene un coste más elevado que proceder a su reestructuración.

TLAC

La resolución de bancos en crisis ha sido una de las materias en las que el G20 y el Financial Stability Board se han concentrado en los últimos años para evitar un problema sistémico (como sería una cascada de caídas de bancos arrastrados unos por las caídas de otros) y que no sea necesario el uso de dinero de los contribuyentes para su rescate. Todo ello ha culminado en la creación de un ratio de absorción de pérdidas (denominado TLAC -Total Loss Absorbing Capacity-) que se aprobó en noviembre de 2015 por el G20.

El TLAC se aplica solo a los bancos sistémicos globales, y se debe cumplir antes de 2019. Para ello, los bancos incluidos en esta categoría (en España solo afecta a Banco Santander) deberán contar con instrumentos de deuda en circulación que puedan ser convertidos en acciones en caso de resolución, esto es: deuda senior no preferente, deuda subordinada, preferentes y convertibles, en una cantidad que sea la máxima de las dos cantidades siguientes:

- Entre el 16% (a partir de 2019) y el 18% (a partir de 2023) de los Activos Ponderados por Riesgo (APR).

- Entre el 6% (a partir de 2019) y el 6,75% (a partir de 2023) de los activos totales.

MREL

En Europa los cambios en el ámbito de la resolución de bancos han estado condicionados, a su vez, por el proyecto de la Unión Bancaria, que ha traído consigo una integración mucho más profunda entre los países de la Eurozona. Fruto de ello es la aprobación del denominado MREL (Minimum Requirement of Elegible Liabilities).

El requerimiento de MREL persigue los mismos objetivos que el TLAC, aunque presenta dos importantes diferencias: se aplica a todos los bancos europeos y no es un porcentaje fijo mínimo común para todos los bancos, sino que se calcula caso a caso, teniendo en cuenta el perfil de riesgo, el modelo de negocio, el gobierno corporativo, la importancia sistémica y la estrategia de resolución de cada entidad. Con independencia de ello, el MREL fija en un mínimo del 8% sobre el total de pasivos y los fondos propios del banco, que accionistas y tenedores de deuda admisible deberán contribuir para absorber pérdidas.

Recientemente la Comisión Europea ha publicado una propuesta legislativa para introducir el ratio TLAC en la UE para todas las entidades europeas. A partir de ahora, el Consejo y el Parlamento tendrán que revisar y aprobar las propuestas de la Comisión y no se espera un marco definitivo antes de 2019. Por tanto, aunque se ha avanzado, todavía queda trabajo por hacer para finalizar este nuevo marco legal. Una transposición rápida del nuevo esquema de subordinación es crucial para que los bancos puedan comenzar a emitir deuda conforme al MREL/TLAC armonizado.

Financiación mayorista

En todo caso, ambos requisitos (TLAC y MREL) van a suponer un elevado importe de estos instrumentos en circulación por lo que tendremos que ir familiarizándonos con esta nueva clase de deuda que, por sus características, solo es susceptible de colocación en el mercado mayorista de inversores institucionales.

El orden de prelación de esta clase de deuda se sitúa entre los bonos senior y la deuda subordinada que computa como capital Tier 2. El nombre técnico que se le ha dado es deuda senior no preferente (senior non-preferred) y cumple los requisitos necesarios de subordinación y orden de prelación en una hipotética liquidación para poder computar en el colchón anticrisis que exigen las autoridades a los bancos (ver Anexo 1).

La rentabilidad de estos instrumentos es superior a la de una emisión senior tradicional, por su mayor riesgo, e inferior a la de la deuda subordinada Tier 2, dado que se mantiene su calificación como deuda senior aunque no preferente.

Por lo tanto, los modelos de financiación mayorista de la banca van a cambiar como consecuencia de esta normativa y se apuntan dos tendencias principales: i) un mayor coste de la financiación de los bancos para atender a estas nuevas emisiones que conllevan un mayor riesgo; ii) un cambio en la estructura de pasivos que emiten las entidades como consecuencia del distinto tratamiento que reciben en el hipotético caso de resolución.

Todavía es pronto para valorar la efectividad de estos nuevos instrumentos ya que solo las grandes entidades bancarias internacionales han empezado a emitirlos. Habrá que ver como se configura el precio de este producto cuando se tengan más referencias en circulación y cuando otros bancos de menor tamaño accedan al mercado. También habrá que analizar cómo se configura el precio en el mercado secundario y la volatilidad que puedan tener estos instrumentos. No cabe duda que al soportar un mayor riesgo que otros productos tradicionales, en casos de incertidumbre, van a tener una mayor volatilidad y que esa mayor fluctuación puede ejercer una elevada presión sobre otros pasivos más tradicionales del banco y provocar, como algunos analistas ya vaticinan, el riesgo de contagio a otros instrumentos emitidos por la entidad como, entre otros, al valor de sus acciones.

Por último, también habrá que valorar el efecto que tendrán estos instrumentos en el coste del crédito bancario. Lo lógico es que este mayor coste de financiación de las entidades se repercuta, tarde o temprano, en el margen que aplican a sus operaciones de préstamo.

Alfredo Jiménez Fernández

Director de Análisis y Estudios

FUNDACIÓN DE ESTUDIOS FINANCIEROS

Referencias:

- ANUARIO DEL EURO 2015. FEF y Fundación ICO “Avances en el marco de resolución europeo”. María Abascal, Santiago Fernández de Lis, Rosa Gómez y José Carlos Pardo, BBVA Research.

- Financial Regulation Outlook. First Quarter 2017. 3 TLAC and MREL. BBVA RESEARCH.

- Observatorio para la Reforma de los Mercados Financieros Europeos 2015. FEF. “Nuevo marco de resolución bancaria en la UE”. Antonio Carrascosa y Mario Delgado.

- Observatorio para la Reforma de los Mercados Financieros Europeos 2017. FEF. “Últimos avances (y retrocesos) en la resolución bancaria”. Francisco Uría (KPMG)

- “Bail-In. Análisis de impactos sobre deuda de las entidades financieras”. TFM Máster Executive en Finanzas y Management. Daniel de Diego Rozas

ANEXO 1

DIRECTIVA DE REESTRUCTURACIÓN Y RESOLUCIÓN DE ENTIDADES DE CRÉDITO

Sistema de absorción de pérdidas

Autor:

Alfredo Jiménez

Director de Análisis y Estudios de la FEF: Responsable de la elaboración y divulgación de trabajos de investigación de la FEF sobre mercados financieros y bursátiles. Director del Master Universitario en Instituciones y Mercados Financieros. Profesor de Mercados Financieros de CUNEF. Ha ocupado distintos cargos en varias Entidades Financieras y en la CNMV. Licenciado en Ciencias Económicas y Empresariales (Rama Empresa) por la UCM. Miembro del IEAF y Vocal de su Junta Directiva Nacional (2001-2006).