Autor: Inmaculada Domínguez

La Ley 27/2011 y el Real Decreto Ley 5/2013 conllevaron unas reformas del sistema de pensiones sin precedentes; la primera modificando múltiples elementos paramétricos y la segunda introduciendo mecanismos de ajuste automático.

Después de varios años con reformas encaminadas a fortalecer el sistema y garantizar su sostenibilidad a medio y largo plazo, en el año 2018 se da un giro importante y se aprueban medidas que impactan negativamente en la sostenibilidad de las pensiones, incrementado el gasto. Y todo ello cuando en el año 2017 la Seguridad Social ya se enfrentaba a un déficit de caja de 18.000 millones de euros que recomendaba mantener el control sobre el gasto en pensiones.

A mediados del año 2018, y con una complicada situación política, se acuerda incluir en los Presupuestos Generales del Estado, para ese mismo año, que la revalorización de las pensiones sea según el Índice de Precios al Consumo (en adelante, IPC), estimado en un 1,6%, y que se incrementen un 3% las pensiones mínimas. Eso implicó suspender temporalmente la aplicación del Índice de Revalorización de las Pensiones (en adelante, IRP). Además, se aprueba retrasar la entrada en vigor del Factor de Sostenibilidad hasta el año 2023, cuando estaba previsto para 2019.

A finales de 2018, se aprueba el Real Decreto-Ley 28/2018, (en adelante, RD) que suspende temporalmente la aplicación del IRP y recoge la voluntad del Gobierno de derogarlo en el plazo de 6 meses. También se incrementa, para el año 2019, un 22% el importe de la Base Mínima y un 7% la Base Máxima. Por último, se reforma de manera sustancial el Régimen de los Autónomos introduciendo medidas que van a desequilibrar aún más las cuentas de la Seguridad Social.

En este contexto, y con la clara devoción de ser destinado a sufragar el incremento del gasto en pensiones que van a provocar estas medidas, se aprueba en el Consejo de Ministros de 18 de diciembre de 2019 el Impuesto sobre las transacciones financieras y la denominada “tasa google”. Ambos impuestos nada tienen que ver con el problema del sistema público de pensiones y, además, no se debe obviar que utilizar los impuestos para financiar el déficit contributivo de la Seguridad Social supone “romper” el principio de separación de fuentes de financiación.

Como ya señalamos en un artículo anterior en esta misma publicación, los problemas del sistema de pensiones son problemas estructurales que tienen su origen, entre otros, en el aumento continuo de la longevidad. En estos problemas estructurales poco o nada tiene que ver el sistema bancario, cuyo papel está más cerca de generar crecimiento económico, de la mano del crédito y del ahorro. Las medidas de ajuste automático son un elemento óptimo para solucionar problemas estructurales ya que proporcionan mecanismos adecuados y son ajenos al coste político. Las medidas automáticas son lo contrario a tratar de “parchear” el sistema con impuestos puntuales, ya sea a la banca o a internet, que nada tienen que ver con el incremento del gasto del sistema; y que están alejados tanto de la causa del problema como de la cuantía necesaria para solucionarlo.

La Memoria del Análisis del Impacto Normativo del anteproyecto de la Ley del Impuesto sobre las Transacciones Financieras prevé que la recaudación potencial será de 850 millones de euros anuales en términos de devengo. En la mencionada Memoria se indica que el Impuesto sobre las Transacciones Financieras aumentará el coste de transacción, lo cual podría producir una reducción del volumen global negociado en acciones españolas sujetas al impuesto.

Todo ello supone que, no se recaudará lo previsto, debido a que se reducirá el volumen de negociación con el efecto que ello produce sobre la inversión, el ahorro y el crédito. Además la estimación es en términos anuales y, dada las fechas en las que previsiblemente se aprobará, no se aplicará durante el año 2019 completo.

Las medidas aprobadas en 2018 no suponen únicamente un incremento del gasto del sistema de pensiones en 2019, sino que generan un incremento en el coste a largo plazo, como pasamos a exponer a continuación.

La magnitud, relevancia y estructura de este gasto y lo inadecuado de los nuevos impuestos para sufragarlos es un argumento más que nos acerca a la idea de lo poco que tienen que ver las cargas impositivas que se diseñan con el problema de las pensiones.

Requiescat in pace (RIP) el Índice de Revalorización de las Pensiones (IRP).

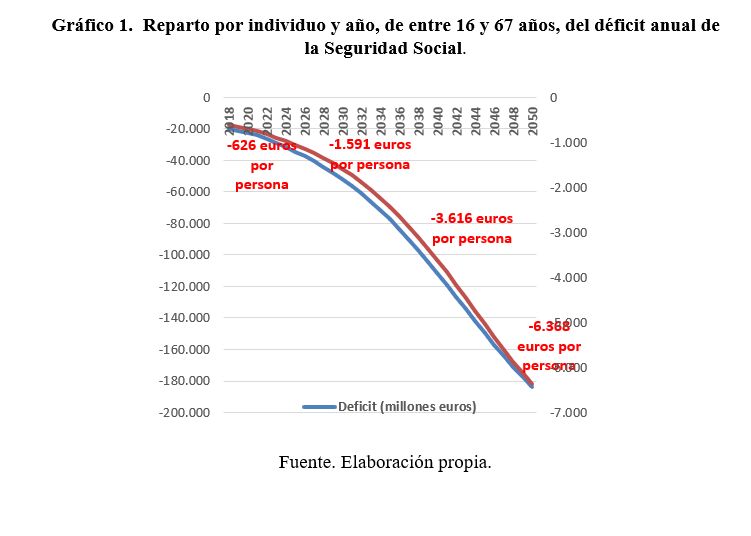

El artículo 1 del RD establece que las pensiones se incrementarán en 2019 en el 1,6% y las mínimas un 3%. Esta medida supone un incremento del gasto en pensiones, que tendrá un efecto exponencial en años futuros, puesto que la revalorización de la pensión que se haga en un año se mantiene, para ese individuo, en los años siguientes. A continuación se muestra la evolución del déficit anual del sistema en el caso de revalorizar las pensiones al IPC estimado del 1,6% (Devesa y otros (2018a)). Se aprecia también cual sería el reparto de ese déficit entre todos los individuos con edades de 16 a 67 años, para cada uno de los años de la previsión. Se observa que el coste por individuo sería 1.591 euros en 2030, de 3.616 euros en 2040 y de 6.368 euros en 2050.

El efecto de la eliminación del IRP supone en el corto plazo un incremento en el gasto, que crece a medida que pasa el tiempo de forma acumulativa, por lo que a largo plazo implica una carga más que considerable para las generaciones futuras. Por ello, lo más grave desde el punto de vista de la sostenibilidad del sistema de pensiones es que la disposición adicional primera del RD va más allá al establecer que, en el plazo de 6 meses, el Gobierno adoptará las medidas necesarias para crear un nuevo mecanismo de revalorización de las pensiones que garantice el mantenimiento de su poder adquisitivo. Es decir, que la intención del Gobierno es derogar de forma definitiva el IRP. Tanto es así que la redacción inicial de este RD incluía una disposición final que ponía fin a este instrumento automático y recuperaba la fórmula de revalorización anterior, es decir, según el IPC.

Régimen Especial de Autónomos.

El RD realiza unas modificaciones sin precedentes en el Régimen de Autónomos, por las que la cotización por cese de actividad (paro) y por contingencias profesionales, que antes tenían carácter voluntario, pasan a ser obligatorias. Si bien este ha sido el concepto más destacado, también se han modificado a la baja los tipos de cotización por todas las contingencias.

Centrándonos en lo que afectaría al gasto en pensiones, propiamente dicho, la reducción de la tasa de cotización por contingencias comunes para los autónomos supone una disminución de ingresos para el sistema ya que, antes cotizaban al 29,8% o 29,35% por contingencias comunes, y ahora lo harán por el 28,3%.

Además, se encuentra pendiente de legislar que las cotizaciones se realicen no sobre una base elegible por el autónomo, como hasta ahora, sino por los ingresos que realmente tenga el autónomo, una vez que se confronten los datos de la Seguridad Social y la Agencia Tributaria.

La jubilación forzosa.

El RD 28/2018 señala que, los convenios colectivos podrán establecer cláusulas que posibiliten la extinción del contrato de trabajo cuando el trabajador cumpla la edad legal de jubilación y los requisitos para tener derecho al cien por cien de la pensión ordinaria de jubilación en su modalidad contributiva y que la medida se vincule a objetivos coherentes de política de empleo.

Esta medida supondrá un incremento en el gasto en pensiones públicas y a la vez una disminución en los ingresos por cotizaciones, respecto al caso de no establecer esa jubilación obligatoria.

Incrementos de las Bases de Cotización.

El incremento de la Base Mínima en un 22% y el de la Base Máxima en un 7 % supondrá un aumento de los ingresos por cotización en el corto plazo si el efecto sobre el empleo, del incremento del coste laboral implícito, es proporcionalmente menor a esos porcentajes (elasticidad de la demanda de trabajo menor que uno). Además, dado que esas Bases son las que se utilizarán para el cálculo de la pensión futura, ello supondrá en el medio plazo que la cuantía de la pensión resultará superior y con ello el gasto en pensiones. No obstante este efecto será reducido puesto que la pensión máxima no crece al mismo nivel que la base máxima.

Aplazamiento del Factor de Sostenibilidad.

El Factor de Sostenibilidad afecta a las cuantía de las nuevas pensiones de jubilación. Por tanto, el retraso de su aplicación desde 2019 a 2023 va a generar una mejora de todas las pensiones iniciales de jubilación futuras desde 2019 en adelante: las de 2019 a 2022 por la no aplicación de dicho factor y a partir de 2023 por la aplicación de un factor de sostenibilidad mayor que el que les hubiese correspondido si este hubiera entrado en vigor en la fecha inicialmente prevista. Esto se cuantifica en un aumento del gasto, a medio plazo, de un 2% de las pensiones de jubilación, que se traduce en un incremento del 1,2% del gasto total en pensiones contributivas. (Devesa y otros (2018b)).

El retraso en la aplicación del Factor de Sostenibilidad perjudicará a las generaciones futuras, tanto por la carga monetaria que les transfiere, como por la pérdida de equidad intergeneracional que conlleva.

En resumen, la “hemorragia” que se detecta en las cuentas de la Seguridad Social tras los cambios aprobados a lo largo de 2018, no puede ser curada con la “tirita”, ya que no puede ser calificada ni de “parche”, del Impuesto a las Transacciones Financieras. Y no puede serlo ni por la magnitud del problema que se pretende financiar, ni por el efecto que sobre el ahorro, la inversión y el crédito conlleva. Tratar los problemas estructurales con medidas automáticas, ajenas a la miopía política, sería lo recomendable y lo justo para las generaciones presentes y futuras.

Referencias bibliográficas:

Devesa, E; Devesa, M; Domínguez, I; Encinas, B; García, M.A; Meneu, R (2018 a): “La revalorización de las pensiones con el IPC provocará un déficit permanente en la Seguridad Social”. Observatorio del grupo Pensiones y Protección Social. Disponible en: https://www.uv.es/pensiones/docs/sistema-publico-pensiones/RevIPC.pdf

Devesa, E; Devesa, M; Domínguez, I; Encinas, B; García, M.A; Meneu, R (2018 b): “Estimación del gasto adicional en pensiones según la regla de revalorización de los presupuestos generales del Estado 2018”. Observatorio del grupo Pensiones y Protección Social. Disponible en: https://www.uv.es/pensiones/docs/sistema-publico-pensiones/Coste_2018.pdf

Memoria del análisis del impacto normativo del Anteproyecto de la Ley XX/2018, de XX de XX, del Impuesto sobre las Transacciones Financieras.

Real Decreto-Ley 28/2018, de 28 de diciembre, para la revalorización de las pensiones públicas y otras medidas urgentes en materia social, laboral y de empleo. BOE 29 de diciembre de 2019.

Autores:

Inmaculada Domínguez Fabián, miembro del Instituto Español de Analistas Financieros. Doctora en Ciencias Económicas y Empresariales y profesora del Departamento de Economía Financiera y Contabilidad de la Universidad de Extremadura. Pertenece al grupo de investigación Pensiones y Protección Social de la Universidad de Valencia y dirige de la Unidad Asociada en Extremadura del Instituto Polibienestar. Experta en los sistemas de pensiones públicos y privados es autora de múltiples artículos de investigación y ha participado en proyectos de investigación nacionales e internacionales en el ámbito de la previsión social.

Borja Encinas Goenechea, Doctor en Ciencias Económicas y Empresariales y profesor del Departamento de Economía Financiera y Contabilidad de la Universidad de Extremadura.. Pertenece al grupo de investigación Pensiones y Protección Social de la Universidad de Valencia y a la Unidad Asociada en Extremadura del Instituto Polibienestar. Investigador en materia de pensiones públicas y privadas así como del efecto de la inmigración en el sistema de pensiones. Ha publicado varios artículos divulgativos y de investigación y participado en múltiples proyectos de investigación competitivos relativos al análisis de solvencia de los sistemas públicos de pensiones

Enrique Devesa Carpio, Doctor en Ciencias Económicas y Empresariales y profesor del departamento de Matemática Economía Financiera y Actuarial de la Universidad de Valencia. Pertenece al grupo de investigación Pensiones y Protección Social de la Universidad de Valencia y al Instituto de Investigación Polibienestar, de la Universidad de Valencia. Experto en el estudio de los sistemas públicos y privados de pensiones. Ha participado como experto en la Comisión de la Reforma del Sistema de Pensiones de 2013, ha dirigido proyectos de investigación en el entorno nacional y publicado varios artículos de investigación y divulgativos, en el ámbito de los sistemas públicos y privados de pensiones.

Mar Devesa Carpio, Doctora en Ciencias Económicas y Empresariales y profesora del departamento de Matemática Economía Financiera y Actuarial de la Universidad de Valencia. Pertenece al grupo de investigación Pensiones y Protección Social de la Universidad de Valencia y es miembro del Instituto de Investigación Polibienestar de la Universidad de Valencia. Desarrolla su actividad investigadora en el ámbito del análisis del sistema de pensiones públicas y privadas y ha publicado varios artículos divulgativos y de investigación sobre la solvencia del sistema de pensiones español.

Robert Meneu Gaya, Doctor en Ciencias Económicas y Empresariales y profesor del Departamento de Matemáticas para la Economía y la Empresa de la Universidad de Valencia. Pertenece al grupo de investigación Pensiones y Protección Social de la Universidad de Valencia. Experto en el análisis cuantitativo de los sistemas de pensiones públicos y privados. Ha participado en diversos proyectos de investigación y publicado varios artículos de investigación y divulgativos, en el ámbito de los sistemas públicos y privados de pensiones.