Autor: Alfredo Jiménez Fernández

Los índices de tipos de interés EONIA y EURIBOR desempeñan un papel muy importante en la economía y en el sistema financiero. La trascendencia de estos indicadores es muy grande hoy en día, tanto para la fijación del tipo de interés de operaciones de préstamo que concede la banca a sus clientes como para la liquidación de productos derivados negociados en los mercados organizados y en los OTC.

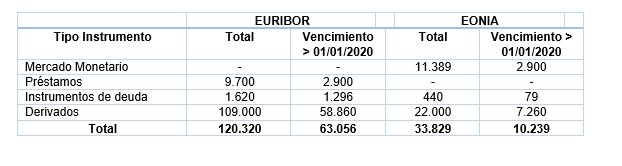

En el cuadro siguiente se puede apreciar la relevancia actual de estos índices:

CUADRO 1

Estimación de la exposición en la zona euro (en MM euros)

Fuente: Estimación del Grupo sobre euro RFR

Estas estimaciones es probable que se sitúen por debajo de la realidad. Solamente en España los préstamos hipotecarios referidos al EURIBOR a 12 meses suponen entre 500 y 600 MM de euros, lo que le convierte en un indicador crítico para las familias españolas. Además, el vencimiento de estos préstamos hipotecarios es a largo plazo (17 años de media) y la posibilidad de modificar los contratos es muy reducida por lo que la sustitución del indicador de referencia utilizado para determinar el coste de la hipoteca es un tema especialmente delicado en nuestro país.

Ambos índices (EONIA y EURIBOR) se determinan en el mercado interbancario de depósitos y juegan también un papel importante en la trasmisión al mercado financiero de las decisiones de política monetaria.

El mercado de depósitos interbancarios europeo es aquel en el que los bancos ajustan sus necesidades de liquidez en euros con otros bancos a plazos de vencimiento que van desde un día hasta un año. La introducción del Euro supuso una importante transformación de este mercado gracias al incremento del número de participantes, al aumento de los volúmenes negociados y a las mayores oportunidades de actuación por parte de las entidades bancarias en la gestión de la liquidez de sus balances.

No obstante, a raíz de la crisis financiera de 2007, el mercado interbancario ha sufrido una drástica reducción de su volumen de negociación y ha vuelto a tener una base principalmente doméstica. Esta menor actividad se debe a varias razones como, por ejemplo, (i) el exceso de liquidez de la banca que hace innecesario acudir al mercado interbancario para financiarse gracias a la política monetaria no convencional y expansiva llevada a cabo por el BCE, (ii) al nuevo marco regulatorio de solvencia, que favorece las operaciones de financiación con garantía (repos) frente a los depósitos y (iii) a la nueva calibración del riesgo de contrapartida que aplican los bancos a raíz de la crisis financiera.

Pero no solamente este es el motivo por el que es necesaria la reforma de estos indicadores, también por los casos de manipulación que se realizaron en Europa. La manipulación del EURIBOR, se empezó a investigar en 2008 y en el año 2013 la Comisión Europea (CE) sancionó a varios bancos de inversión al apreciar que distorsionaron de forma continuada el proceso de cálculo de este indicador, que tiene tanta importancia en la fijación tipos de interés de numerosos productos financieros. Según informó la CE, los bancos de inversión sancionados compartieron información relevante de sus operaciones, llegando a fijar las cotizaciones que comunicaban para el cálculo del tipo de interés EURIBOR. La sanción significó la más alta impuesta por la Unión Europea y ascendió a 1.700 millones de euros.

Pero no solamente la manipulación de estos indicadores hace necesaria su reforma, también podríamos añadir una tercera causa que es su ambigua definición ya que su cálculo se basa principalmente en la opinión de expertos, que pueden tener conflictos de interés en la determinación de estas tasas, y no en transacciones reales efectuadas en el mercado al plazo correspondiente.

EONIA y su sustitución por €STR

La reforma más inmediata va a ser la del índice EONIA (Euro OverNight Index Average). Este es el tipo de interés medio ponderado del euro a plazo de un día que se calcula a partir de las operaciones interbancarias realizadas en cada sesión sin garantía o colateral por un grupo de bancos. La principal diferencia con el EURIBOR es que se calcula en base a las operaciones efectivamente cruzadas a plazo de un día entre las entidades bancarias de primer nivel que operan en euros. El EONIA se considera el tipo de interés de financiación o coste de referencia del dinero en la Zona Euro. El BCE actúa como agente de cálculo y el administrador del índice es EMMI1. Su cálculo se realiza al cierre de cada sesión, mediante una media ponderada de todas las operaciones de préstamo sin garantía negociadas en el mercado interbancario europeo a plazo de un día por un panel de bancos contribuidores. El indicador es publicado diariamente por su administrador a las 19:00 horas.

En el EONIA no se han producido escándalos en cuanto a su posible manipulación pero, sin embargo, también es necesaria su reformulación. Aquí el problema es la reducción de la actividad del mercado interbancario de depósitos y la disminución del número de bancos que participan realmente en la configuración del índice. De hecho, este indicador no cumple con la normativa europea sobre benchmarks2 BMR que busca mejorar la metodología de determinación de los índices de referencia exigiendo que su cálculo se base, en mayor medida, en transacciones reales porque se ajustan mejor al mercado que pretenden medir y son menos manipulables.

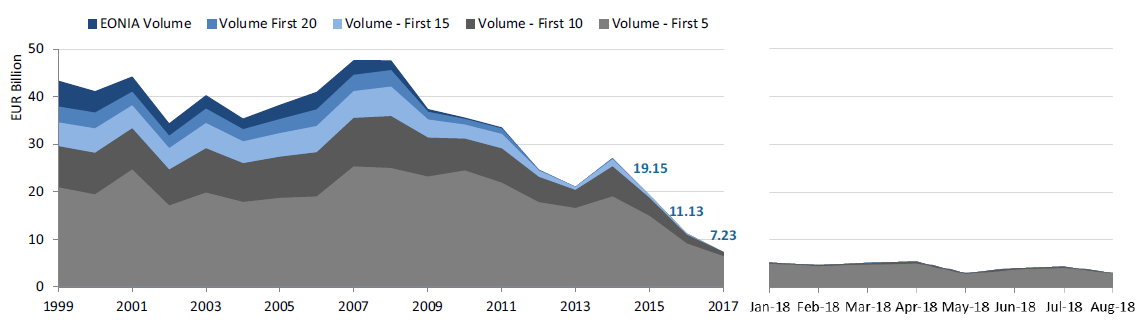

La falta de cumplimiento de estos estándares de la regulación BMR por parte del EONIA no se debe a que las transacciones no sean reales, sino a su poca representatividad al ser reportado por un número muy reducido de entidades. En el gráfico siguiente se puede apreciar este problema, ya que en los últimos dos años casi todo el volumen reportado se realiza por 4 o 5 bancos solamente:

GRÁFICO 1

Volumen EONIA y nº de bancos contribuidores

Fuente: EMMI

EMMI intentó ajustar su metodología a las exigencias de BMR, pero en febrero de 2018 anunció que no continuaría con la reforma al no poder garantizar completamente el cumplimiento de la nueva regulación.

En paralelo a esta iniciativa de EMMI, el BCE ha desarrollado un índice libre de riesgo, denominado €STR3, por su importancia en la transmisión de la política monetaria. La tendencia a desarrollar por los Bancos Centrales índices sustitutivos o complementarios a los que publican las asociaciones privadas es bastante común en las principales zonas monetarias4. Este nuevo indicador reflejará el coste para los bancos de tomar fondos en el mercado mayorista en operaciones de depósito a muy corto plazo (a un día). El tipo de interés se publicará diariamente y se basará en las transacciones individuales en el mercado monetario europeo de depósitos que 50 entidades (no solo bancos) deben reportar al BCE.

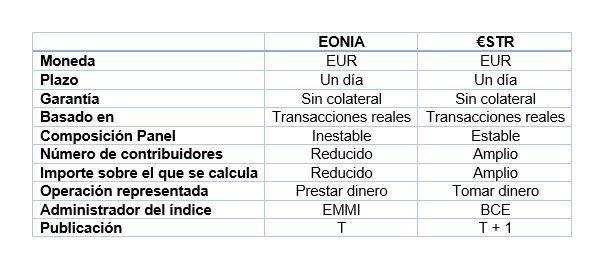

Hay diferencias importantes entre el €STR y el EONIA que se resumen en el cuadro 2, siendo la más destacada que se trata de un tipo de interés al que los bancos toman dinero y no al que lo prestan. Por tanto, se trata de un tipo necesariamente más bajo.

CUADRO 2

Comparación EONIA €STR

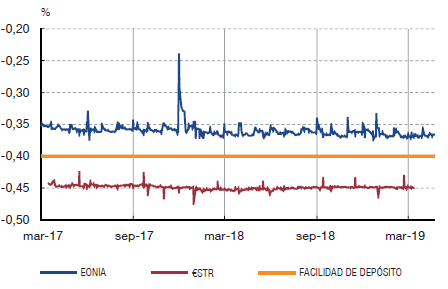

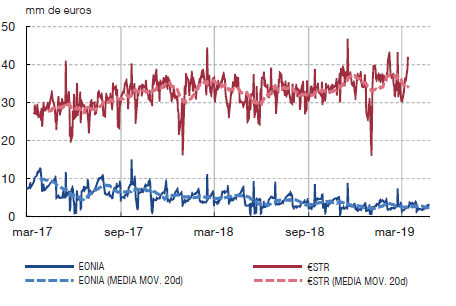

A lo anterior habría que añadir el hecho de que las entidades que reportan los datos del EONIA son bancos que acceden al tipo de interés mínimo de la facilidad de depósito del BCE (fijado actualmente en -0,40%) mientras que para la fijación de €STR participan entidades no bancarias (principalmente gestoras de activos, fondos de pensiones, compañías de seguros y entidades bancarias no residentes en la UE) que no disponen de dicho suelo de tipo de interés. Estas diferencias explican el margen existente entre ambos índices. Según los cálculos realizados por el BCE, en los últimos dos años el tipo de interés €STR ha sido más bajo que el EONIA entre 7 y 9 pb, como puede apreciarse en el gráfico 2.

GRÁFICO 2

Comparación referencias EONIA / €STR

Fuente: Informe de Estabilidad Financiera, primavera 2019. Banco de España

También los volúmenes contratados sobre los que se basan ambos índices son diferentes, como se aprecia en el gráfico siguiente. Se estima que el volumen sobre el que se calcula el €STR es 7 veces superior al del EONIA.

GRÁFICO 3

Volumen de contratación en los mercados monetarios de la UE

Fuente: Informe de Estabilidad Financiera, primavera 2019. Banco de España

Tras dos años de análisis de los datos, el BCE anunció el pasado mes de marzo que comenzará a publicar el €STR a partir del 2 de octubre de 2019.

Grupo de Trabajo sobre el euro RFR

En septiembre 2017 las instituciones FSMA, ESMA, BCE y la Comisión Europea crearon un grupo de trabajo, conocido como RFR (Risk Free Rate), encargado de la identificación y la adopción de una «tasa a un día sin riesgo» que pueda servir de base como alternativa a los tipos de referencia actuales. Los objetivos de este grupo de trabajo son: (i) reducir la excesiva exposición en los índices actuales, (ii) disponer de índices mejorados y más representativos de la realidad económica que tratan de medir y (iii) diseñar una transición ordenada y sin perturbaciones para los mercados, los usuarios finales, la financiación de la economía y la estabilidad financiera.

Este grupo de trabajo, presidido por un representante del sector privado, recomendó en septiembre de 2018 el uso del €STR como tipo de referencia del área del euro en sustitución del EONIA. No obstante, el EONIA seguirá existiendo y podrá utilizarse en los contratos en vigor durante un período de tiempo limitado para facilitar una transición fluida al €STR. Para ello, hasta finales de 2021, el EONIA se va a calcular aplicando un diferencial fijo sobre el €STR, en lugar de basarse en los datos aportados por un panel de entidades de crédito. Este diferencial ha sido fijado por el BCE en 0,085% (8,5 puntos básicos).5

Por tanto, a partir del 2 de octubre, EMMI comenzará a publicar el EONIA basado en el €STR que publique el BCE más 8,5 puntos básicos. Esta publicación simultánea de ambos índices se mantendrá hasta finales de 2021 y a partir de ese momento solo se publicará el €STR.

Finalmente, el grupo de trabajo también recomendó a los participantes en el mercado la sustitución gradual del EONIA por el €STR y el uso de este último en todos los nuevos productos y contratos que se firmen a partir de enero de 2020.

La correcta transición de uno a otro indicador es importante para el funcionamiento del mercado en su conjunto por la importancia que tiene el EONIA en operaciones vivas realizadas principalmente en el mercado monetario y en derivados. Sin embargo, en la fijación del tipo de interés de las operaciones de préstamo que los bancos conceden a sus clientes este indicador es menos relevante, situación muy distinta a la del EURIBOR. El problema que plantea la reforma de este último indicador es más complejo y será tratado en una segunda parte de este artículo.

[1] El European Money Market Institute (EMMI) es una asociación privada sin ánimo de lucro encargada de administrar el EONIA. Sus miembros son las asociaciones bancarias nacionales de países miembros de la UE.

[2] Reglamento UE 2016/1011 del Parlamento Europeo y del Consejo de 8 de junio de 2016 sobre índices de referencia, conocido como benchmarks regulation o BMR. Con anterioridad no existía regulación al respecto.

[3] €STR, acrónimo de Euro Short Term Rate

[4] Por ejemplo: en USA Secured Overnight Funding Rate (SOFR); en UK Sterling Overnight Index Average (SONIA); en Suiza Swiss Average Rate Overnight (SARON) y en Japón Tokyo Overnight Average Rate (TONA)

[5] Para su cálculo el BCE ha utilizado datos diarios desde el 17 de abril de 2018 hasta el 16 de abril de 2019, según la metodología adoptada por EMMI.

Bibliografía:

- BANCO DE ESPAÑA (2019) Informe de Estabilidad Financiera, mayo

- BCE: https://www.ecb.europa.eu/paym/initiatives/interest_rate_benchmarks/euro_short-term_rate/html/index.en.html

- CNMV: https://www.cnmv.es/portal/Benchmark/Indices-Referencia.aspx

- EMMI: https://www.emmi-benchmarks.eu/euribor-eonia-org/about-eonia.html

- Reglamento UE 2016/1011 del Parlamento Europeo y del Consejo de 8 de junio de 2016 sobre índices de referencia

Autor: Alfredo Jiménez Fernández

Director de Análisis y Estudios de la FEF: Responsable de la elaboración y divulgación de trabajos de investigación de la FEF sobre mercados financieros y bursátiles. Director del Master Universitario en Instituciones y Mercados Financieros. Profesor de Mercados Financieros de CUNEF. Ha ocupado distintos cargos en varias Entidades Financieras y en la CNMV. Licenciado en Ciencias Económicas y Empresariales (Rama Empresa) por la UCM. Miembro del IEAF y Vocal de su Junta Directiva Nacional (2001-2006).