Autor: Carmen López

Los índices bursátiles como referencia en tiempos de crisis

En estos tiempos donde reina la incertidumbre, los índices arrojan claridad al mundo de las estimaciones. Ello no quiere decir que los índices sean una herramienta de valoración de activos, pero sí que logran transmitir de forma conjunta y en tiempo real las valoraciones que los participantes del mercado hacen de las compañías cotizadas.

Cierto es que la falta de certidumbre trae consigo volatilidad a los mercados financieros. Y la volatilidad en los mercados hace que todo vaya más deprisa y por ende que las noticias se incorporen a las cotizaciones con una mayor celeridad. Activos valorados y líquidos en todo momento. Esto es lo que proporcionan los mercados financieros más aun en momentos de crisis.

Y como referencia de los mercados financieros a los que representan, sirven por tanto los índices bursátiles: nos ayudan a medir de una forma agregada el comportamiento de las compañías cotizadas en Bolsa sin necesidad de observarlas individualmente.

Principalmente los índices cumplen tres funciones, la primera es precisamente la de ser indicadores de evolución; en segundo lugar, los índices bursátiles muestran las variaciones de precios en una cesta de valores; y, por último, pero no por ello menos importante, los índices son subyacentes, esto es, son utilizados como referencia de multitud de productos financieros, y para ello deben ser replicables.

Los índices son una representación del mercado, una simplificación de la realidad que nos permite observar un mercado de forma más sencilla. Y esta observación de la realidad se vuelve más valiosa desde el punto de vista académico y de la investigación cuanto más atrás se remonta la historia de un índice. Vemos como los grandes estudios sobre crisis pasadas escogen como referencia para su investigación el comportamiento del Dow Jones o el S&P500 en la economía estadounidense, o los ya clásicos DAX, CAC o IBEX para un entorno europeo.

Los indicadores bursátiles, nacidos en su mayoría a mediados y finales del siglo XX, a lo largo de su historia han vivido multitud de ciclos económicos, de eventos económicos, sociales, e incluso tecnológicos que se han visto reflejados en los precios de las compañías. Y esta evolución de los índices nos proporciona una base para comparar la magnitud de una crisis frente a la anterior, o incluso para determinar si ésta o aquélla fue la peor vivida hasta la fecha. Y con datos de dónde venimos nos ponen en bandeja, o la posibilidad, de realizar estimaciones futuras de hacia dónde vamos.

Y esta crisis no podía ser menos: las caídas en el precio de los activos cotizados en las sesiones más vertiginosas de este episodio que vivimos las han recogido los índices. Igualmente han sido los índices los protagonistas a la hora de incorporar en su precio la adopción de medidas que pretendían mitigar o aliviar al menos, y también las correcciones de los desplomes de sesiones anteriores.

En el caso del IBEX, es el índice que representa la evolución de la Bolsa española, y se mide a través de la evolución de las 35 compañías cotizadas que forman parte de él. Es un índice representativo y a pesar de sus casi treinta años de historia sigue mostrando con solidez la evolución de la economía española.

La cesta de valores debe ser representativa de la economía que pretende medir, por eso, las composiciones de los índices son revisadas periódicamente, con el objeto de escoger aquellos valores que en cada momento son más representativos, bien por liquidez, bien por tamaño, o generalmente por una combinación de ambos criterios.

Otra condición para que la muestra sea un fiel reflejo del conjunto de las empresas cotizadas, es que los valores participen de forma distinta entre ellos, dependiendo de las características de cada uno, es lo que llamamos cesta no equiponderada, y sólo así se verá cuánto aporta cada uno de los valores a la variación final del indicador.

La ponderación de los valores en los índices bursátiles tradicionales se realiza generalmente por su tamaño o capitalización bursátil. Así, en el marco de la evolución histórica de los índices, determinados sectores de actividad han tenido una mayor relevancia que otros en según qué épocas. Ocurre este hecho al recoger el índice las variaciones de precios de los valores componentes, y por ende sobreponderando sectores que se han comportado relativamente mejor e infravalorando otros cuyo comportamiento ha sido desfavorable. Qué sectores, e igualmente qué valores, dependen de las características de cada crisis y de cómo se adapten las compañías a la hora de salir de ellas.

Si le damos la vuelta al punto de mira, las propias compañías que pertenecen a la cesta de valores que agrupan los índices se ven beneficiadas de forma clara, al ocupar un puesto visible para la comunidad inversora, y al aportar su serie de precios su rentabilidad al conjunto de la evolución del indicador de referencia. Formar parte del mismo, hace que las compañías del índice tengan un mejor desempeño, al ser objeto de atención por los analistas financieros.

Para que los índices cumplan su función de subyacente, uno de los factores imprescindibles es la liquidez. Liquidez es un término con muchas definiciones, pero una de las más intuitivas es definirla como la facilidad para hacer o deshacer una posición en un determinado valor en el menor tiempo posible y al menor coste posible. Cuanta más facilidad, más liquidez. Con frecuencia ocurre que los valores más líquidos son los que tienen un mayor número de operaciones, siendo el volumen de contratación una de las formas más extendidas de medir la liquidez.

El IBEX 35 se compone de los 35 valores más líquidos de la Bolsa española. Los valores que componen la cesta deben ser líquidos para que el índice pueda ser replicable, y que así a la hora de construir su cartera los inversores encuentren disponibles en todo momento los títulos tanto a la compra como a la venta con el coste mínimo posible.

Este coste implícito se suele medir a través de las horquillas, que no son más que la diferencia entre el precio de compra y el precio de venta de un activo. Si un activo es líquido, el precio que el comprador está dispuesto a pagar debe estar cerca del precio que el vendedor está dispuesto a recibir por sus acciones.

En ocasiones, ocurre que el ecosistema de los índices bursátiles puede verse alterado por factores ajenos al funcionamiento de los mercados financieros, como sucede con determinadas decisiones regulatorias. Como ejemplo reciente, en España, en coordinación con sus homólogos europeos, nuestro regulador adoptaba la decisión de prohibir la creación de posiciones cortas netas, basándose en los riesgos e incertidumbres para la evolución de la economía y el mercado en el contexto de la situación actual causada por la pandemia del coronavirus, que está generando una gran volatilidad en los mercados.

Con motivo de esta prohibición de las posiciones cortas en España se ha introducido un factor de desequilibrio entre los participantes del mercado que afecta drásticamente a la liquidez del índice.

La realidad, haciendo los números, es que durante el primer mes de vigencia de esta medida, las revalorizaciones de los índices de aquellos países con este tipo de prohibición han sido similares a las de los índices que representan países europeos sin limitaciones regulatorias a la operativa bursátil.

En lo que llevamos de año, el IBEX 35 ha descendido un 30%. Si tomamos como inicio de la crisis actual el 20 de febrero, día en que se produjo una caída generalizada de las Bolsas, el descenso acumulado del índice de la Bolsa española se sitúa en un 33%. Porcentajes similares encontramos en Italia con caías del -34%, Francia -24% Alemania un -28%, comportamientos siempre medidos a través de sus correspondientes índices MIB, CAC y DAX respectivamente para cada uno de los mercados.

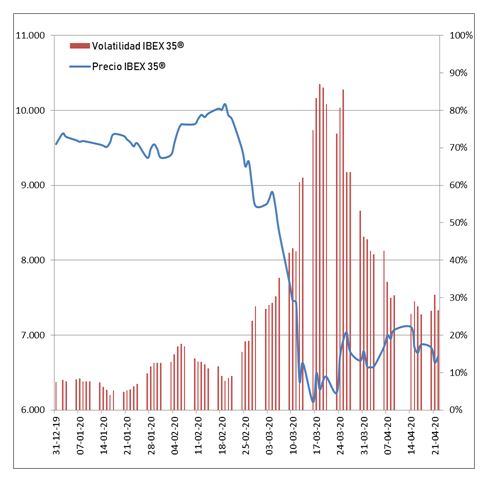

Respecto a la volatilidad, como forma de medir el riesgo, y calculada ésta como lo que varía la rentabilidad del índice respecto a su variación promedio en un período de tiempo, a principios del ejercicio el IBEX 35 se encontraba estable en cifras en torno al 8-10%, lo que se considera como baja volatilidad en los mercados. En esta crisis, a mediados de marzo la volatilidad ha llegado a alcanzar picos de más del 80%, regresando en las últimas sesiones de abril a niveles más saludables en torno al 20-30%.

Estas cifras y porcentajes no persiguen el objetivo de abrumar, sino todo lo contrario, sirvan como ejemplo de fiabilidad y solidez de los índices bursátiles a la hora de medir el pulso de la economía especialmente en crisis pronunciadas. En un futuro muy cercano seremos testigos de la recuperación del tejido empresarial a través de los índices.

En cualquier caso, todos tenemos puestas las esperanzas en que esta curva se aplane, que los precios de los valores se muevan en rangos más habituales y la volatilidad descienda hasta los niveles pre crisis, y esto significará que una vez más, para bien o para mal, el IBEX habrá sido fiel reflejo de lo que aconteció en la economía.

Autor:

Carmen López. Responsable de Índices y Sostenibilidad en Grupo BME, Secretaria del Comité Asesor Técnico de los Índices IBEX, Presidente del Comité de Expertos de los Índices FTSE-Latibex, Coordinadora General del Comité de Gestión del IGBM, Miembro del Instituto Español de Analistas Financieros y Licenciada en Administración y Dirección de Empresas por la UCM.