Autor: Manuel Aguilera

Servicio de Estudios de MAPFRE1

Más de un siglo después de que los primeros sistemas de pensiones aparecieron como parte de la infraestructura sobre la que se edificó el Estado del Bienestar, y luego de profundas transformaciones ocurridas tanto en la dinámica poblacional como en la estructura económica, parece indispensable revaluarlos si se desea que sigan formando parte del marco institucional que da cohesión a nuestras sociedades.

Los cambios en los patrones demográficos

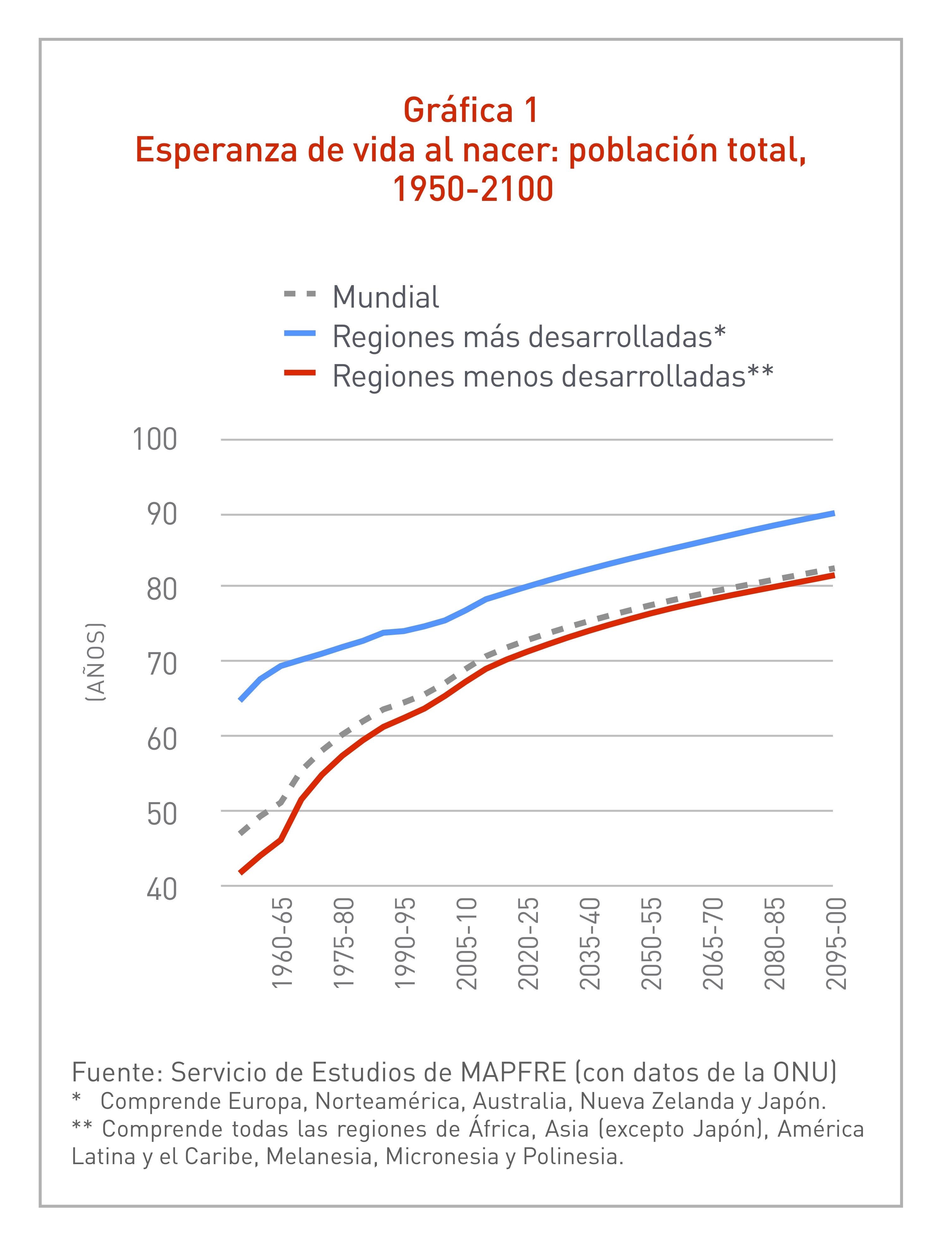

La esperanza de vida al nacer a nivel mundial ha venido creciendo de manera sostenida a lo largo de las últimas décadas; mientras que 1950 se situaba en 47 años, para el año 2015 ya alcanzaba cerca de los 71 años. Se trata de una tendencia a una mayor longevidad que, al menos en su dinámica inercial, se mantendrá en las próximas décadas tanto en las regiones desarrolladas como en las regiones emergentes del mundo (véase Gráfica 1). No obstante, existen investigaciones científicas en el terreno de la longevidad que podrían derivar en cambios disruptivos que llevarían la edad de fallecimiento más allá de los límites concebibles en estos momentos.

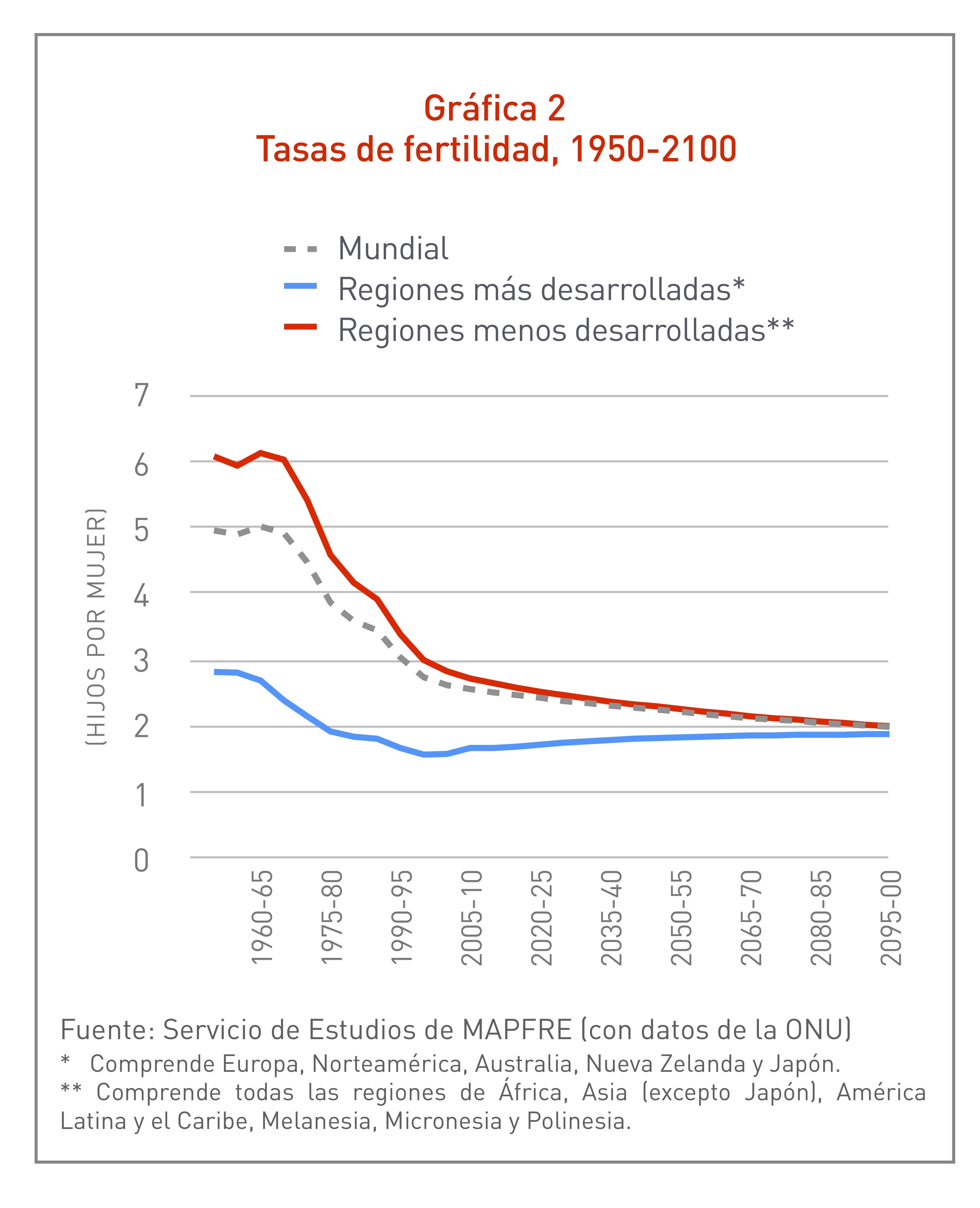

El comportamiento de la tasa de fertilidad, por su parte, muestra una clara tendencia a la baja. Mientras en 1950 el promedio mundial de este índice era de cinco nacimientos por mujer, en 2015 se había reducido a la mitad, estimándose que para finales de siglo se situará en torno a dos nacimientos por mujer, convergiendo esta tendencia tanto en las regiones más desarrolladas como en las de menor desarrollo relativo (véase Gráfica 2). De esta forma, ambos fenómenos demográficos (mayor esperanza de vida y menores tasas de fertilidad) apuntalarán un proceso de envejecimiento progresivo de la población con cada vez más personas alcanzando edades extremas.

El efecto sobre los sistemas de pensiones

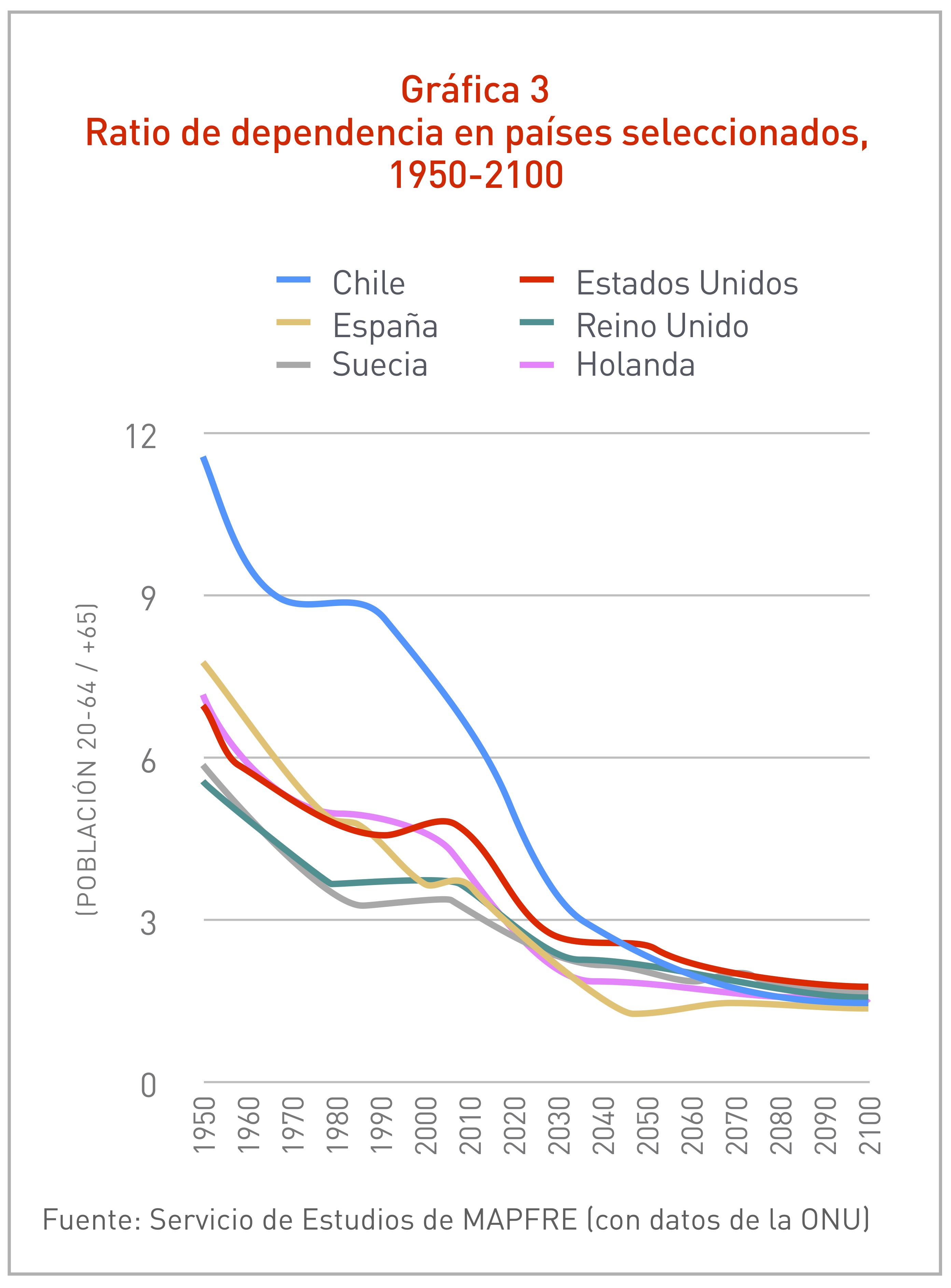

Uno de los principales ámbitos sobre los que estas tendencias demográficas impactarán serán los sistemas de pensiones. Una primera forma para medir este impacto es la relación que existe entre la población que alcanza la edad de jubilación y las personas que se consideran en edad de trabajar (tasa de dependencia), la cual ha venido incrementándose de forma generalizada en las últimas décadas y se prevé que mantenga esta tendencia de forma acusada en los próximos años.

En España, por ejemplo, mientras que en el año 2000 existían 3,7 personas en edad de trabajar (20-64 años) por cada persona en edad de jubilación (población

de más de 65 años), para el año 2050 se estima que habrá solo 1,3. Se trata de una tendencia que, con diferentes grados de intensidad, se presenta en todas las sociedades a nivel mundial (véase la Gráfica 3).

de más de 65 años), para el año 2050 se estima que habrá solo 1,3. Se trata de una tendencia que, con diferentes grados de intensidad, se presenta en todas las sociedades a nivel mundial (véase la Gráfica 3).

Es importante destacar que además del efecto de los fenómenos demográficos, existen factores de naturaleza económica y financiera que están impactando también en la sostenibilidad financiera a medio y largo plazos de los sistemas de pensiones, como son el entorno de bajos tipos de interés, así como aquellos relacionados con elementos estructurales que afectan a los niveles de empleo y productividad de las economías.

Revaluar los sistemas de pensiones

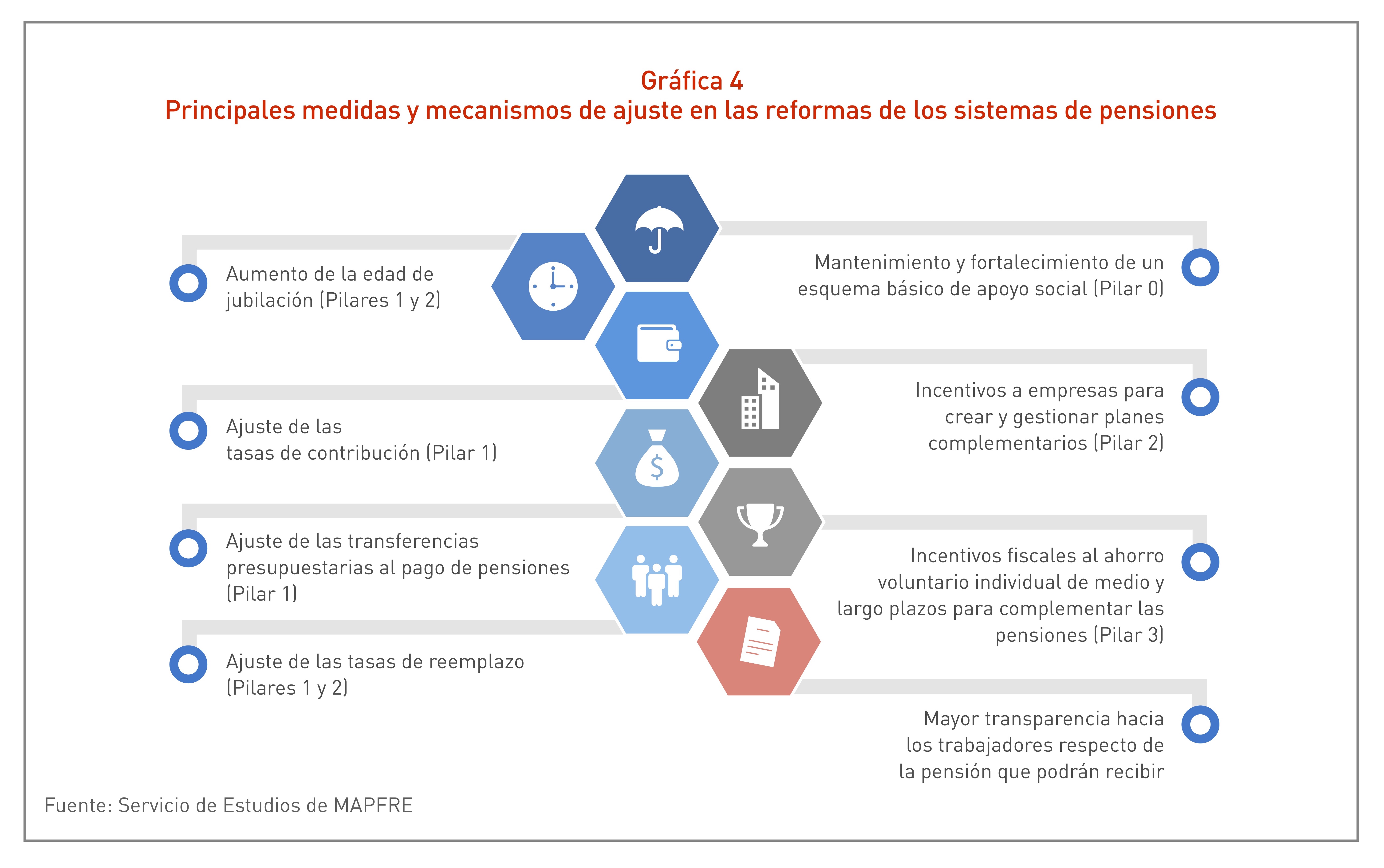

El efecto de los factores demográficos, económicos y financieros los sistemas de pensiones puede ser absorbido o corregido a través de un conjunto de mecanismos. El análisis de experiencia internacional sugiere que ocho son los más relevantes para efectos de la instrumentación de políticas públicas que doten de de estabilidad y sostenibilidad de largo plazo a los sistemas de pensiones (véase Gráfica 4): (i) el mantenimiento de un esquema básico de apoyo social; (ii) el aumento de la edad de jubilación; (iii) el ajuste de las tasas de contribución; (iv) el ajuste de las transferencias presupuestarias para el pago de pensiones; (v) el ajuste de las tasas de reemplazo; (vi) la generación de incentivos a empresas para crear y gestionar planes complementarios de pensiones; (vii) el establecimiento de incentivos fiscales al ahorro voluntario individual de medio y largo plazos destinados a complementar las pensiones, y (viii) una mayor transparencia hacia los trabajadores respecto de la pensión que podrán recibir en el futuro.

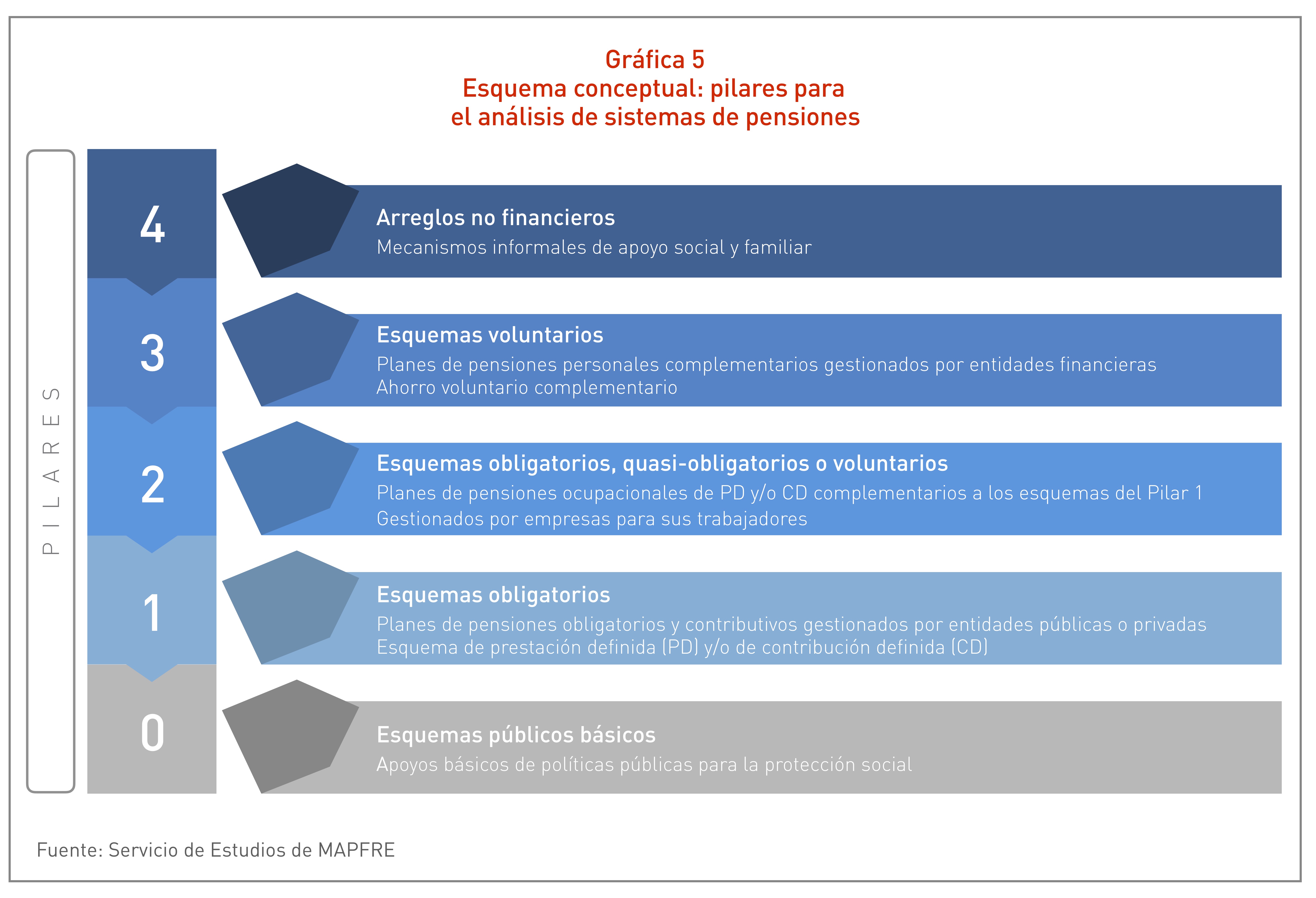

En general, las reformas a los sistemas en el mundo se basan no en la utilización de alguno de estos mecanismos en concreto, sino en una combinación de ellos. El empleo de cada uno de estos instrumentos, sin embargo, tiene efectos distintos sobre los pilares que conforman los sistemas de pensiones (véase la Gráfica 5). Por ejemplo, la única reforma paramétrica que no altera significativamente el equilibrio entre la solidaridad intergeneracional y la pérdida del nivel de bienestar dentro del llamado Pilar 1 (esquemas obligatorios contributivos) es la prolongación de la edad de jubilación. Otro aspecto importante es el relativo a los porcentajes de contribución al sistema. La media de los países de la Organización para la Cooperación y Desarrollo Económicos (OCDE) se sitúa en torno al 18%; sistemas con menores aportaciones pueden derivar en tasas de reemplazo por debajo de lo deseable. Y es también de destacar el empleo de los incentivos fiscales dirigidos a estimular el ahorro de medio y largo plazos, los cuales tienen gran influencia especialmente tratándose de los componentes de ahorro individual y voluntario presentes en el Pilar 2 (esquemas ocupacionales) y en el Pilar 3 (esquemas voluntarios).

En general, las reformas a los sistemas en el mundo se basan no en la utilización de alguno de estos mecanismos en concreto, sino en una combinación de ellos. El empleo de cada uno de estos instrumentos, sin embargo, tiene efectos distintos sobre los pilares que conforman los sistemas de pensiones (véase la Gráfica 5). Por ejemplo, la única reforma paramétrica que no altera significativamente el equilibrio entre la solidaridad intergeneracional y la pérdida del nivel de bienestar dentro del llamado Pilar 1 (esquemas obligatorios contributivos) es la prolongación de la edad de jubilación. Otro aspecto importante es el relativo a los porcentajes de contribución al sistema. La media de los países de la Organización para la Cooperación y Desarrollo Económicos (OCDE) se sitúa en torno al 18%; sistemas con menores aportaciones pueden derivar en tasas de reemplazo por debajo de lo deseable. Y es también de destacar el empleo de los incentivos fiscales dirigidos a estimular el ahorro de medio y largo plazos, los cuales tienen gran influencia especialmente tratándose de los componentes de ahorro individual y voluntario presentes en el Pilar 2 (esquemas ocupacionales) y en el Pilar 3 (esquemas voluntarios).

Un vistazo a la experiencia internacional

En una síntesis de la experiencia internacional, puede decirse que los modelos más exitosos en contrarrestar el efecto de la materialización de los riesgos demográficos, económicos y financieros que afectan a los sistemas de pensiones, han sido aquellos que han conseguido, como saldo final, equilibrar de mejor manera el peso relativo de los diferentes pilares en la financiación de las pensiones. Es decir, aquellos que han logrado una mejor diversificación de los riesgos a los que se encuentran expuestos los sistemas de pensiones, combinado los beneficios de la solidaridad intergeneracional con el estímulo al esfuerzo del ahorro individual (a través del redimensionamiento del Pilar 1), y apoyando el ahorro complementario de largo plazo (a través del fortalecimiento de los Pilares 2 y 3).

De esta forma, junto con el mantenimiento y racionalización de los esquemas del Pilar 1 (en sus variantes tanto de prestación como de contribución definidas), un primer elemento de esta estrategia ha consistido en generar estímulos para que las empresas creen y gestionen (directa, o indirectamente a través de gestores profesionales) planes de pensión complementarios de tipo contributivo, y específicamente de contribución definida. Estos mecanismos permiten estimular el ahorro de los individuos en su espacio laboral y, simultáneamente, crean una mayor conciencia sobre la importancia del ahorro de medio y largo plazos, al acercar a los trabajadores al concepto de pertenencia de las contribuciones que financiarán sus pensiones.

En la misma línea, complementar los fondos que servirán para financiar el pago de las pensiones a través del fomento del ahorro individual y voluntario que las personas hagan a través de gestores profesionales, es un elemento más en la línea de lograr un mejor balance entre pilares, un mejor esquema de dispersión de los riesgos a los que los sistemas de pensiones se encuentran expuestos y, por lo tanto, un mecanismo que garantiza mayores probabilidades de sostenibilidad y estabilidad en el largo plazo.

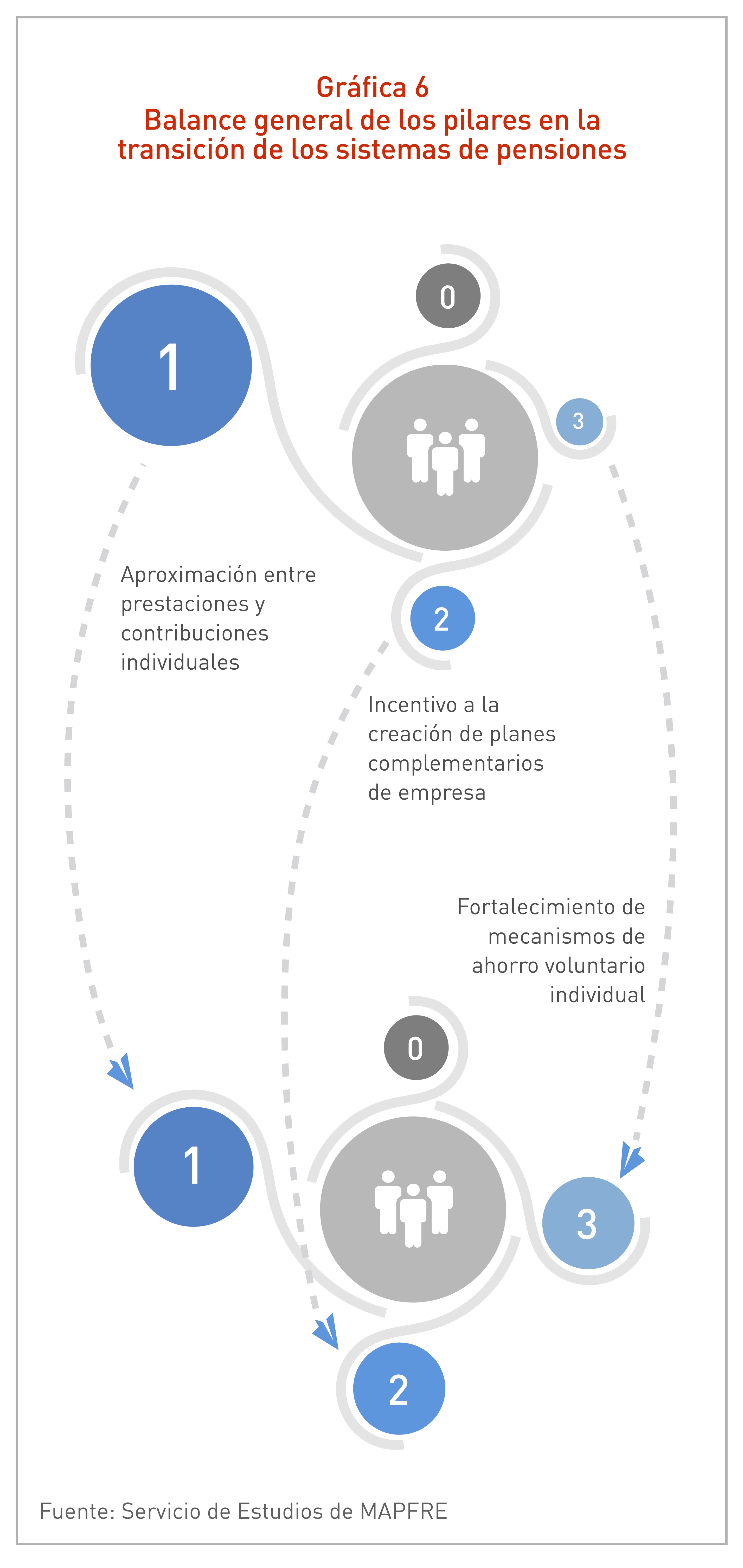

Como se ilustra en la Gráfica 6, desde un punto de vista instrumental el análisis de la experiencia internacional confirma que la adaptación de los sistemas de pensiones para acercarse al objetivo de dotarlos de sostenibilidad de largo plazo, consiste en crear un mejor balance entre sus pilares (y, consecuentemente, entre los riesgos que les son correlativos). Se trata de una estrategia que solo puede abordarse en un escenario de implementación de medio y largo plazos, y puede resumirse en los siguientes principios de política pública de carácter general:

Como se ilustra en la Gráfica 6, desde un punto de vista instrumental el análisis de la experiencia internacional confirma que la adaptación de los sistemas de pensiones para acercarse al objetivo de dotarlos de sostenibilidad de largo plazo, consiste en crear un mejor balance entre sus pilares (y, consecuentemente, entre los riesgos que les son correlativos). Se trata de una estrategia que solo puede abordarse en un escenario de implementación de medio y largo plazos, y puede resumirse en los siguientes principios de política pública de carácter general:

a) Mantenimiento y fortalecimiento de un esquema básico de apoyo social (Pilar 0), es decir, un mínimo solidario no contributivo de apoyo especialmente dirigido a los estratos de trabajadores que no logren concluir la carrera laboral que les habría permitido el acceso a una pensión de origen contributivo.

b) Racionalización de un primer pilar contributivo que combine la solidaridad intergeneracional con el esfuerzo del ahorro individual, aproximando así las prestaciones del sistema a las contribuciones individuales al mismo. En este proceso, medidas como el ajuste de la edad de jubilación (la que mayor sensibilidad ha mostrado para alcanzar el objetivo planteado), junto con el ajuste en las tasas de contribución, constituyen dos herramientas esenciales.

c) Generar estímulos (esencialmente fiscales) para que las empresas creen y gestionen (directa, o indirectamente a través de gestores profesionales) planes de pensión complementaria de tipo contributivo (especialmente de contribución definida) que se constituyan en un suplemento a las pensiones contributivas del primer pilar.

d) Incentivar, a través de una fiscalidad apropiada, el ahorro individual y voluntario de medio y largo plazos, que las personas realicen a través de gestores profesionales en productos financieros orientados a la generación de ingresos en la etapa de la jubilación que complementen las pensiones provenientes del primero y segundo pilares.

A manera de conclusión

El ajuste de los sistemas de pensiones es una realidad apremiante. Se trata del reto económico y social más ampliamente diagnosticado por los gobiernos, los especialistas y la sociedad; el reto colectivo sobre el que existe un mayor consenso respecto a la apremiante necesidad de tomar medidas, y un desafío de cuya adecuada solución dependen aspectos clave que tocan tanto los fundamentos macroeconómicos de los países como su estabilidad social.

Por ello, es necesario revaluar los sistemas de pensiones del futuro sobre bases estructurales. Un enfoque basado en los riesgos que enfrentan los sistemas de pensiones lleva a concluir que el avance hacia una reformulación que les provea de sostenibilidad y estabilidad en el largo plazo, debe centrarse en un mejor balance entre pilares que limite y mitigue los riesgos inherentes a su funcionamiento.

Ante la incertidumbre respecto al alcance que podrá lograr la longevidad conforme a los patrones demográficos del futuro, las sociedades y sus gobiernos deben abrir espacio para la reflexión e implementación de medidas que solo madurarán en el medio y largo plazo, y que, por ello, es indispensable adoptar cuanto antes. En última instancia, una sociedad no puede descansar en la idea de un periodo de jubilación que se aproxime cada vez más al de la vida laboral de sus integrantes; eso es no solo financieramente insostenible, sino, ante todo, incompatible con las aspiraciones de avance económico y social de las naciones.

[1] Síntesis de conclusiones del informe: Servicio de Estudios de MAPFRE, Sistemas de pensiones. Una valuación internacional comarativa, Madrid, Fundación MAPFRE, noviembre 2017. https://www.fundacionmapfre.org/documentacion/publico/i18n/catalogo_imagenes/grupo.cmd?path=1094800.

Autor:

Manuel Aguilera Verduzco es el Director General del Servicio de Estudios de MAPFRE. Fue Presidente de la Comisión Nacional de Seguros y Fianzas de México, y presidió el Comité de Seguros y Pensiones Privadas de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), la Asociación Internacional de Supervisores de Seguros (IAIS) y la Asociación de Supervisores de Seguros de América Latina.