Autor: José Massa y

Las entidades de contrapartida central (“CCPs” o también “Cámaras”) son empresas diseñadas para la gestión profesional y centralizada del riesgo de contrapartida en los mercados financieros. Su origen se encuentra en las clearing houses de los mercados de futuros que se desarrollaron a finales del siglo XIX.

La crisis financiera internacional ha intensificado el debate sobre la necesidad de aumentar la transparencia de los mercados OTC y su necesidad de incorporarlos a las CCPs. Por ello, el acuerdo del G20 de 2009 estableció la obligación de clearing centralizado, lo que ha significado que determinados productos estandarizados sean compensados y liquidados por estas instituciones.

Con ello, las CCPs han ganado autonomía con respecto a los mercados y se convierten en instituciones en cierta manera independientes, con capacidad de diseño propio de productos y con capacidad de implantar políticas comerciales para competir con otras CCPs que intenten atraer los mismos productos hacia su Cámara.

Cómo funciona una CCP

La Cámara se interpone entre las dos partes de una transacción, de manera que los participantes ya no tienen riesgo entre ellos, sino que pasan a tenerlo frente a la CCP. Con ello, la Cámara elimina (o reduce al máximo) el riesgo de contrapartida. Para ello, la Cámara cuenta con sistemas muy sólidos de gestión de riesgo, preparados para afrontar situaciones de gran tensión en los mercados.

La forma de llevar a cabo su función se basa en una combinación de cuatro tipos de mecanismos:

• La compensación de posiciones, tanto en valores como en efectivos, de manera que se gestionan las obligaciones netas consolidadas de cada uno de los participantes.

• La exigencia de garantías a cada uno de los participantes, en proporción a sus posiciones pendientes, utilizando modelos sofisticados de valoración de carteras en situaciones de stress.

• La liquidación diaria de pérdidas y ganancias, que cumple la función de ajustar cada día la posición a su valor de mercado.

• La mutualización de pérdidas, mediante la creación de un mecanismo de garantía colectiva que permite que los demás participantes contribuyan a cubrir las pérdidas generadas por un Miembro incumplidor si las garantías de éste no fueran suficientes para cubrir el quebranto producido.

Las CCPs no conceden crédito a sus participantes. Es decir, igualan a todos sus participantes a efectos del riesgo de crédito. Tampoco valoran si el participante que hizo la operación es una entidad muy capitalizada o no: se limitan a estimar las pérdidas potenciales y a exigir garantías suficientes para cubrirlas si efectivamente se acaban materializando. Por ello, las CCPs sólo aceptan ofrecerse como contrapartida a los participantes que aportan garantías suficientes.

Esta igualación del riesgo de crédito entre todos los participantes de una CCP, ha sido tradicionalmente un terreno de debate entre la industria, por la pérdida de ventaja comparativa que supone a las entidades más capitalizadas trabajar en una Cámara frente a las menos solventes.

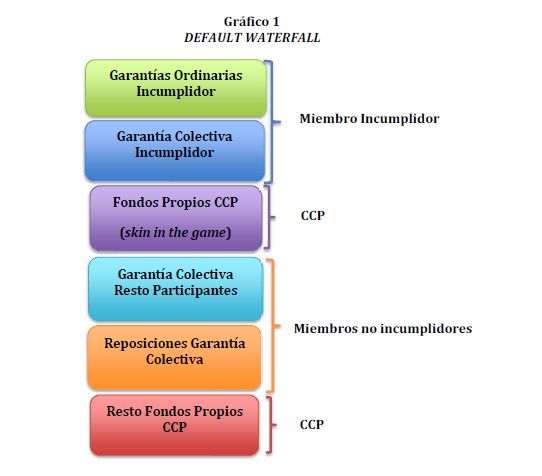

El default waterfall

Las CCPs absorben el riesgo de crédito del sistema de manera que cada participante, en principio, no tenga riesgo de crédito frente al resto de participantes y solo lo tenga frente a la propia CCP. Para cubrir este riesgo, las CCPs cuentan con mecanismos de protección que les proporcionan recursos financieros adicionales para hacer frente a un posible incumplimiento de alguno(s) de sus participantes. Estos mecanismos reciben el nombre de “default waterfall”.

En caso de que se produzca un incumplimiento, la CCP intentará afrontar los pagos necesarios (incluido, en su caso, el coste de cerrar o transferir la posición del incumplidor) acudiendo por orden y de manera sucesiva a varias fuentes de recursos financieros, de manera que la fuente posterior solo se utiliza si la anterior se ha agotado y siguen pendientes de cubrir una parte de las pérdidas generadas por el incumplimiento. Estas fuentes de protección son, por orden de utilización:

1. Las garantías ordinarias aportadas por el incumplidor. En caso de incumplimiento de un participante, la CCP intentará afrontarlo en primer lugar utilizando las garantías ordinarias aportadas por dicho participante. Si las garantías están bien calculadas y si la situación de mercado no es absolutamente extraordinaria, estas garantías deberían ser suficientes para cerrar la posición o transferirla a otro participante.

2. Las aportaciones del incumplidor a la garantía colectiva. Si las garantías ordinarias no fueran suficientes, la CCP acudirá a continuación a la contribución que el Miembro incumplidor haya realizado a la garantía colectiva, de manera que el coste del incumplimiento siga estando limitado al incumplidor.

3. Una parte de los fondos propios de la CCP específica y previamente asignados a esta finalidad, que se denomina skin in the game. Si, a pesar de todo, después de usar las garantías ordinarias y la contribución a la garantía colectiva aún continuase habiendo pérdidas sin cubrir, la CCP utilizaría la parte de sus fondos propios que haya comprometido para esta finalidad antes de acudir al último recurso: la mutualización de las pérdidas. Este paso es importante para evitar que, para aumentar su negocio, la CCP mantenga políticas laxas de exigencia de garantías, dado que las eventuales pérdidas serían soportadas por otros.

4. La garantía colectiva aportada por el resto de participantes. Si todo ello no fuera suficiente para cubrir las pérdidas producidas por el incumplimiento, la CCP acudiría a la garantía colectiva aportada por los demás participantes. En el momento en el que esto se produjera, la CCP, en vez de absorber el riesgo de crédito, estaría distribuyendo dicho riesgo entre el conjunto de participantes que han contribuido a dotar el fondo de garantía colectiva. Es decir, sería en esta situación cuando se estaría empezando de verdad a producir la mutualización de las pérdidas. Es por ello que el diseño del sistema de garantías debe ser realizado con la atención puesta en que no sea necesario acudir a la garantía colectiva.

5. Las reposiciones de garantía colectiva realizadas por el resto de participantes. Si, a pesar de todos los mecanismos anteriores, el fondo colectivo fuera insuficiente para cubrir las pérdidas provocadas por el incumplidor, las Cámaras tienen la capacidad de exigir a los Miembros que repongan sus aportaciones a la garantía colectiva. Y, en principio, podrían hacerlo tantas veces como fuera necesario para cubrir las pérdidas generadas, aunque en la práctica, las Cámaras limitan la reposición del fondo colectivo a una sola vez, para que los Miembros no tengan un riesgo ilimitado frente a la CCP, lo que haría que nadie quisiera ser Miembro de ellas.

6. El resto de los fondos propios de la CCP. Si después de todos estos recursos, la CCP sigue sin poder hacer frente a las pérdidas incurridas, se abriría un escenario en el que la CCP estaría en bancarrota. Evidentemente, sería profundamente disruptivo para el conjunto del sistema que quebrara una institución en principio diseñada para aislar a los participantes del riesgo de quiebra de uno de ellos.

Puesto que la certeza absoluta no existe, la posibilidad de bancarrota de una CCP es algo que hay que considerar y tener previsto, de manera que, incluso en ese caso, las distorsiones sobre el mercado sean las menores posibles dadas las circunstancias. La experiencia de la que disponemos en este terreno es –afortunadamente– muy escasa y, por tanto, las soluciones que se están proponiendo y adoptando responden a recomendaciones procedentes del estudio y el sentido común más que a soluciones que hayan sido contrastadas en la realidad.

En todo caso, las fórmulas de solución suelen ser combinaciones de tres procedimientos:

(i) dejar que la Cámara quiebre y aplicar los principios generales de la legislación concursal;

(ii) forzar el vencimiento anticipado y liquidar en efectivo todos los contratos; y, por último,

(iii) hacer que los beneficios que deberían ser cobrados por las entidades beneficiadas se reduzcan proporcionalmente en la medida que sea necesaria para que todos los participantes reciban el mismo porcentaje de pago sobre el total que les sería debido.

Reflexiones finales

Aunque absolutamente necesario, el fondo de garantía colectiva es uno de los elementos más delicados del diseño de una CCP, porque es el punto en el que la CCP empieza a convertirse en generadora de riesgo sistémico en vez de ser un eliminador del mismo.

La existencia de la garantía colectiva introduce un importante elemento de seguridad en el sistema, puesto que aporta recursos a los que acudir en caso de que las garantías del incumplidor fueran insuficientes. A su vez, genera incentivos para que los propios participantes de la Cámara adopten medidas de control de riesgo que limiten el alcance de sus pérdidas. Este proceso actuaría como un mecanismo de alineamiento de intereses entre ambos, la CCP y sus Miembros.

Por último, conviene señalar algunas de las ventajas del sistema de obligación de clearing que promueve la regulación EMIR frente a la situación de partida. Nos referimos, principalmente, a las ventajas que aporta al sistema en su conjunto como mecanismo de alerta temprana que permite:

(i) identificar a los agentes que mantienen posiciones muy elevadas en productos OTC que antes estaban al margen del control del supervisor, ya que las Cámaras proporcionan información consolidada a los supervisores de la posición de cada Miembro liquidador, y

(ii) actuar como mecanismo de advertencia a los agentes cuyas posiciones les están empezando a generar importantes pérdidas. El mark to market que realizan las CCPs puede servir de alerta para cerrar o cubrir posiciones antes de que sea demasiado tarde. Conviene recordar que muchos de los problemas que han surgido en el mercado de swaps de tipos de interés han sido ocasionados por la incapacidad de asumir pérdidas por parte de los agentes, una vez que las posiciones se habían deteriorado gravemente. Algo que no hubiera ocurrido si desde la apertura de la posición se hubieran ido actualizando convenientemente a precios de mercado.

En cualquier caso, la obligación de clearing no va a hacer desaparecer el riesgo del sistema, sino que lo hace más trasparente, mejor controlado y dotado de sólidos mecanismos de gestión.

Autores:

José Massa

José Massa es Economista del Estado, Máster en Investigación en Economía y Licenciado en Ciencias Económicas y Empresariales por la Universidad Comercial de Deusto. Como Director General de MEFF, dirigió el equipo que diseñó y puso en marcha la primera cámara de contrapartida española. Actualmente es Senior Adviser en el Grupo BME.

Alfredo Jiménez

Director de Análisis y Estudios de la FEF: Responsable de la elaboración y divulgación de trabajos de investigación de la FEF sobre mercados financieros y bursátiles. Director del Master Universitario en Instituciones y Mercados Financieros. Profesor de Mercados Financieros de CUNEF. Ha ocupado distintos cargos en varias Entidades Financieras y en la CNMV. Licenciado en Ciencias Económicas y Empresariales (Rama Empresa) por la UCM. Miembro del IEAF y Vocal de su Junta Directiva Nacional (2001-2006).